1. 表紙

皆様こんにちは。日本ペイントホールディングス共同社長の若月です。本日もご多忙の中、ご参集いただきまして、誠にありがとうございます。

これより、2025年第3四半期決算の概要についてご説明いたします。

2. 本資料の掲載データについて

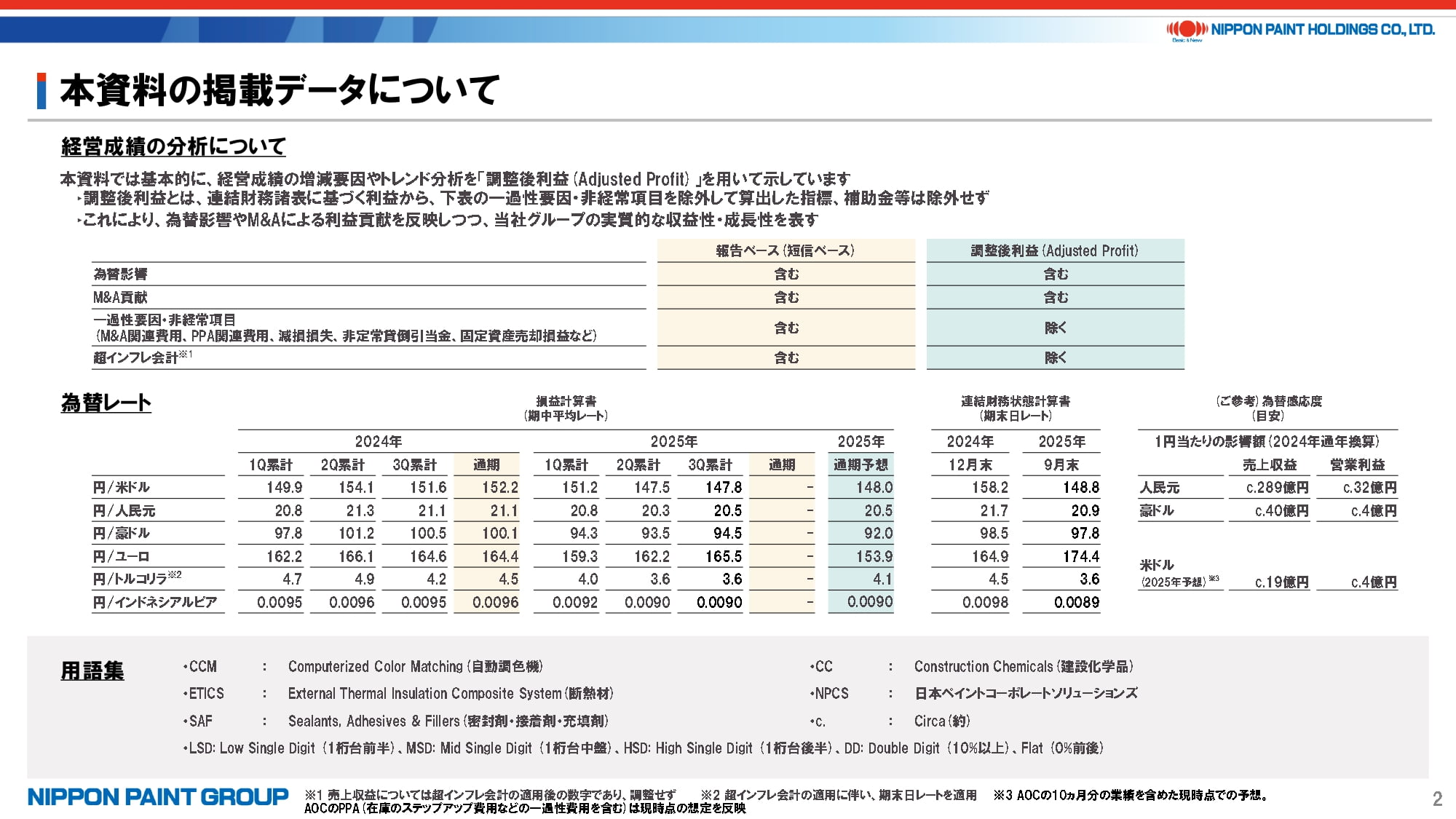

はじめに、当四半期より開示を変更していますで、簡単にご説明いたします。

背景としては、私自身が数多くの投資家と面談を重ねる中、さまざまなフィードバックを直接・間接に受けています。そうした中には特に海外の機関投資家から、「同業他社と比較する際に海外の発行体の多くはさまざまな調整項目を除外した「調整後利益」を公表しているのに対し、日本ペイントは細かいディスクロージャーをするのは良いものの、パッと見分かりにくい」というご意見が多くありました。同時に、「数字が多過ぎるあまり、好決算であっても第一印象として伝わりにくい」というご意見もありました。こうした声を受けて、まずは当社の実力を正しくご理解いただき、海外の発行体との適正な比較ができるよう、今般「調整後利益」を積極的に開示するようにしました。説明資料P2の上段でご説明している通りです。

また、成長率などの数字も同業他社が使っている「LSD(Low Single Digit:1桁台前半)」、「MSD(Mid Single Digit:1桁台中盤)」、「HSD(High Single Digit:1桁台後半)」などの表現に変更すると同時に、販売数量と価格/ミックスに分けて開示するようにしました。

当面はこうした方針で開示を継続していきますが、引き続き皆様からの建設的なご意見に耳を傾け、必要に応じてさらなるアップグレードをしていきたいと考えています。

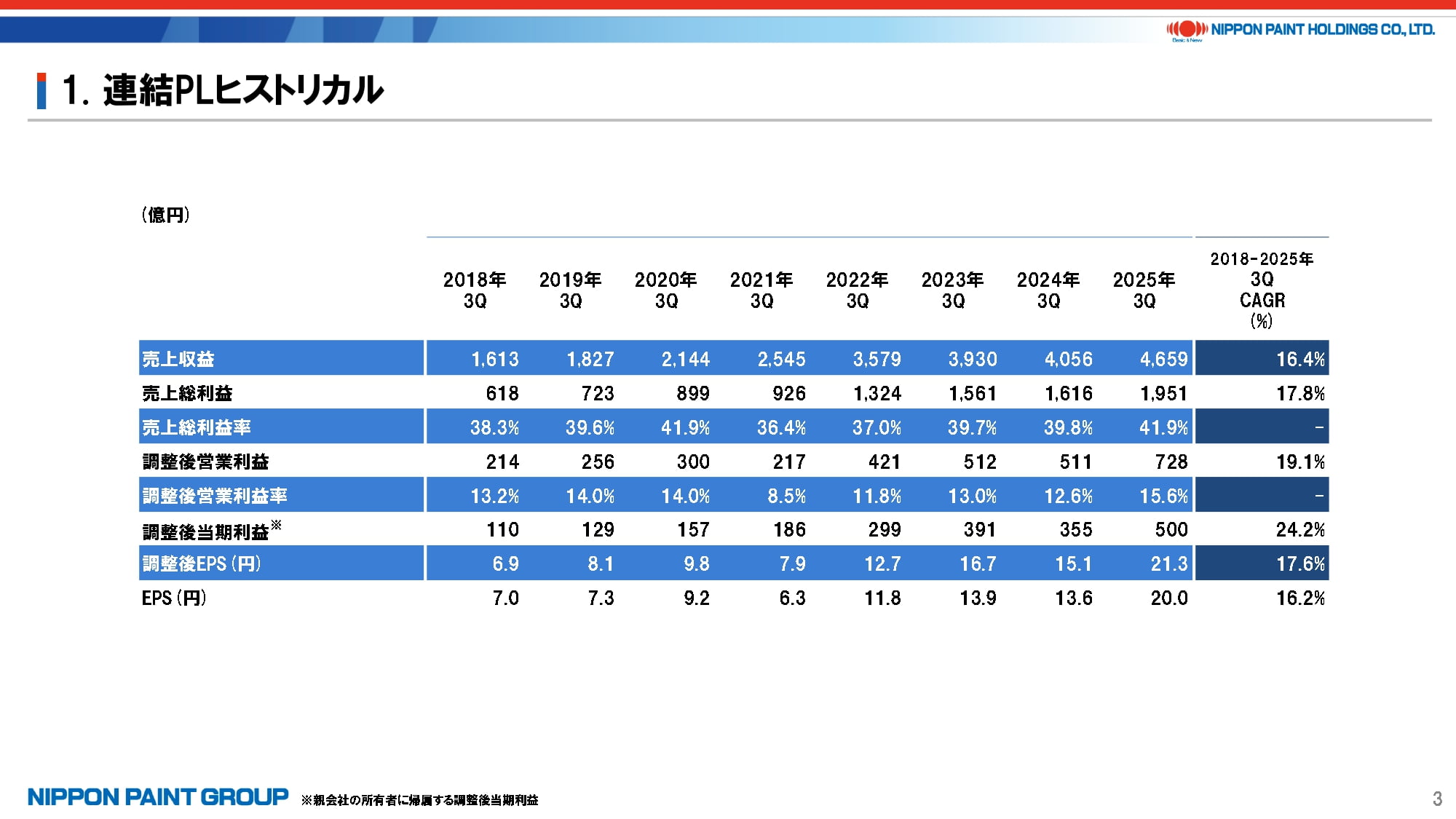

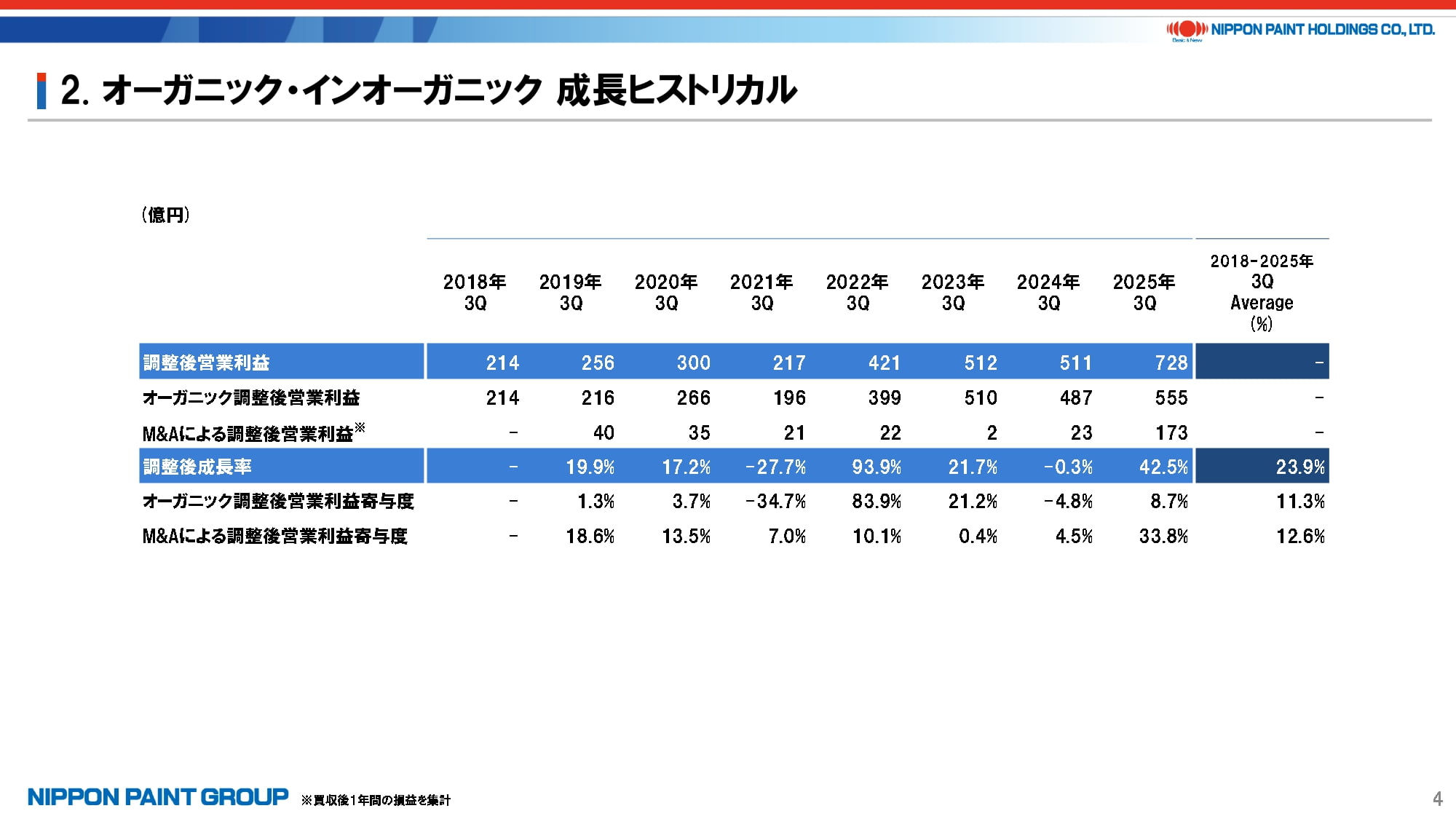

3. 連結PLヒストリカル / オーガニック・インオーガニック 成長ヒストリカル

続いて、P3-4の新設ページについてご説明いたします。

長期トレンドを通じて当社PLのトラックレコードを正しくご理解いただくべく、IFRSを適用した2018年以降、また「株主価値最大化(MSV)」を経営上の唯一のミッションとする取締役構成に変更して以降、P3では第3四半期の売上収益、調整後営業利益、調整後EPSの推移を、P4ではオーガニックとインオーガニックの利益貢献の推移をそれぞれ示しています。

改めて当社の非常に高い成長トラックレコード、そしてオーガニックとインオーガニックの両輪による成長が一目でご理解いただけると思います。今後継続的に開示していく予定です。

特にP4では、2021年のコロナ禍、原材料価格の高騰を受けて、オーガニックの利益は一時的にマイナスに陥ったものの、2022年には大きく回復しており、当社収益力の強固なレジリエンスが見て取れると思います。

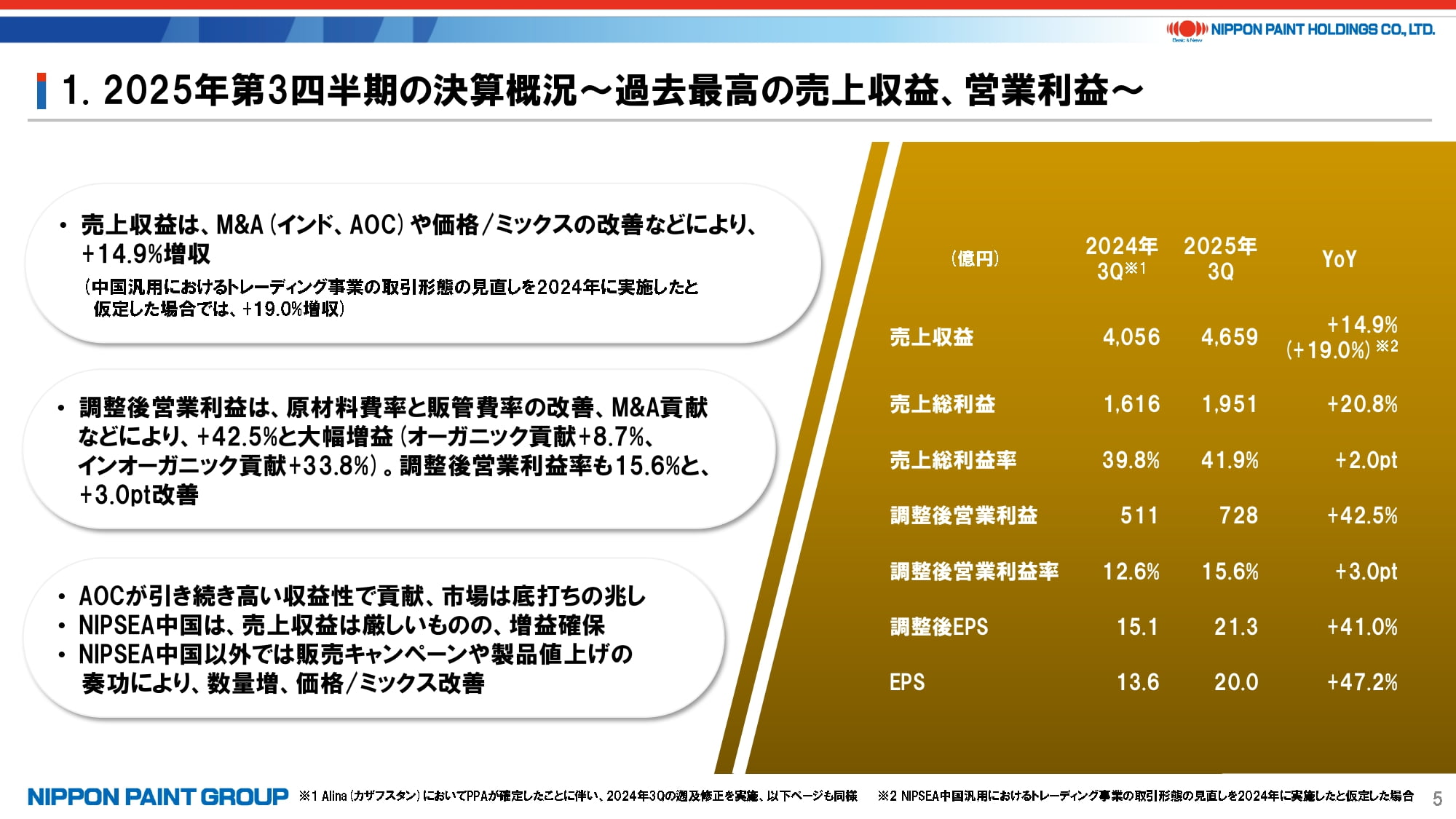

4. 2025年第3四半期の決算概況~過去最高の売上収益、営業利益~

次に、第3四半期の決算概況をご説明いたします。

引き続き売上収益、営業利益ともに過去最高を更新しており、売上収益では実質19%増収、調整後営業利益、EPSともに40%超の成長となりました。

第3四半期の為替は全体的に前年同期と比べて円高に推移しており、例えば米ドルは前年同期の151.6円から今期147.8円、人民元は21.1円から20.5円、豪ドルは100.5円から94.5円と変化しましたが、そうした影響を含めても大幅な増収増益を達成しています。

利益面では、オーガニックで+8.7%、インオーガニックで+33.8%とそれぞれしっかり貢献しており、マージンも約3ポイント改善しました。

セグメント別では、AOCが引き続き高い収益貢献をしたほか、米国で利下げが実施されるなど、市場に底打ちの兆しが見えてきたのは明るい材料です。NIPSEA中国は厳しい景況感が変わらない中、無理な拡販をせずにしっかりとマージンを確保することで利益成長を達成しています。NIPSEA中国以外の地域では、全般的に販売数量、価格/ミックスともに改善しています。

5. 2025年通期見通しについて~見通しに変更はなく、過去最高を更新する見込み~

2025年通期の業績予想に変更はなく、引き続き過去最高を更新する見込みです。

第4四半期については、売上収益ベースでは、多くの地域で需要が減退する中でオーガニックにはプラス成長を見込みます。ただし、為替の見通しとしては前年同期比で円高を見込んでいます。現在のような円安が継続すれば少しアップサイドがある見込みですが、業績予想である1兆8,200億円には少し欠けるイメージです。一方、営業利益については調整前の業績予想2,440億円をほぼ達成できる見込みです。

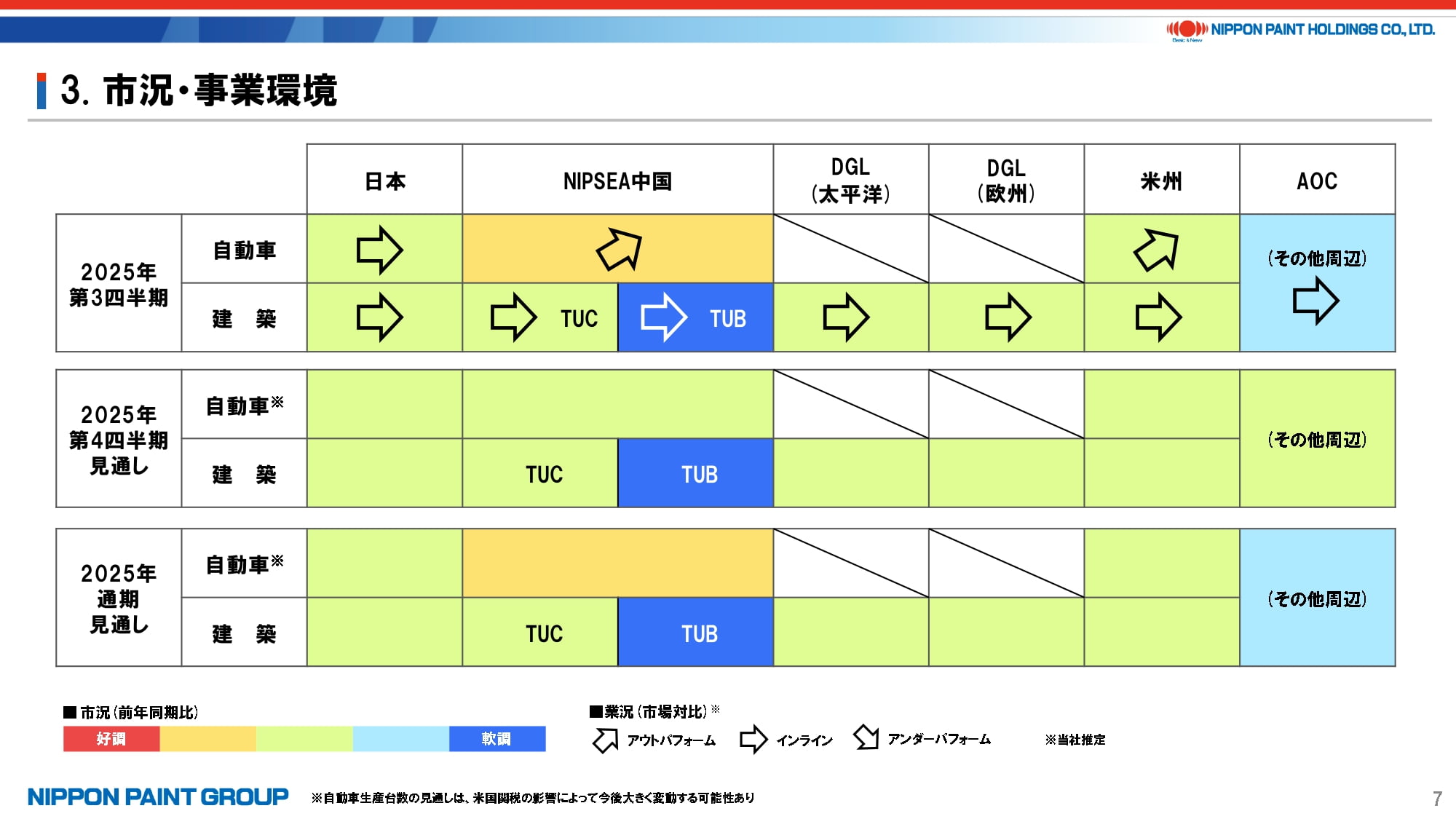

6. 市況・事業環境

第3四半期のヒートマップについては、NIPSEA中国の自動車用が少し好況であり、かつ市場シェアを獲得できていることを除けば全般的にフラットな市況となりました。

AOCセグメントは、少し市況の底打ち感があるため、第4四半期にほぼ前年同期並みの市況を見込んでいます。

7. 主要セグメントの決算概況

P8において主要セグメントの概況をご説明いたします。詳細は質疑に委ねますが、各セグメントについて簡単に補足いたします。

- 日本については、基本的に市況、つまりは販売数量が厳しい中、価格/ミックスのプラスで補い、調整後営業利益は増益を確保しています。

- NIPSEA中国については、TUCは厳しい市況下で+1%増収、調整後営業利益も十分に確保しています。TUCの販売数量は-LSD、価格/ミックスは+LSDという状況でした。自動車用は生産台数の増加に加えて、中国メーカー向けの販売好調もあり、+7.9%増収となりました。中国全体の調整後営業利益率については、前年同期比2.3ポイント上昇しており、トップラインの縮小をマージンで補い、増益を確保しています。

- NIPSEA中国以外については、全般的に増収増益の基調となる中、インドネシアは販売数量が+MSDとなるも、為替影響はマイナスに寄与しました。トルコは販売数量、価格/ミックスともに2桁成長となりました。今回の新たな調整後利益においては、超インフレ会計の適用を調整していることを付言しておきます。

- DuluxGroupについては、太平洋において市況が前年同期並みに推移する中、引き続き販売数量、価格/ミックスの改善などにより増収を確保しており、為替の円高影響を含めてもしっかりと成長しています。一方、欧州においては相変わらずフランスの市況が厳しかったものの、南欧やJUBの事業成長が相殺して増収を確保、為替影響もユーロ高がプラスに働いています。調整後営業利益としても、大幅増益を達成しています。

- 米州については、自動車用が米州全体の生産台数が増加する中で増収を確保した一方、汎用は長期金利が下がらない中で住宅需要が全般的に減少した影響を受けました。結果として、米州全体としては減益となりました。

- AOCについては、引き続き非常に高いマージンを維持することができており、高い利益貢献をしています。ご参考として、売上収益は前年同期比-9%の減収となりましたが、AOCの事業は単価の変動が比較的速いため売上そのものはあまり参考にはなりません。販売数量は-MSDと好調とまでは言えないものの、低迷する市場の中でシェアの確保ができています。また、冒頭でも申し上げた通り、市況にもようやく底打ち感が出できた感触があります。

建築市場そのものは米国、中国でも良いとは言えないものの、市場の回復が始まった時にその恩恵を真っ先に受けられるポジショニングは維持できていると考えています。

8. 主なトピックス

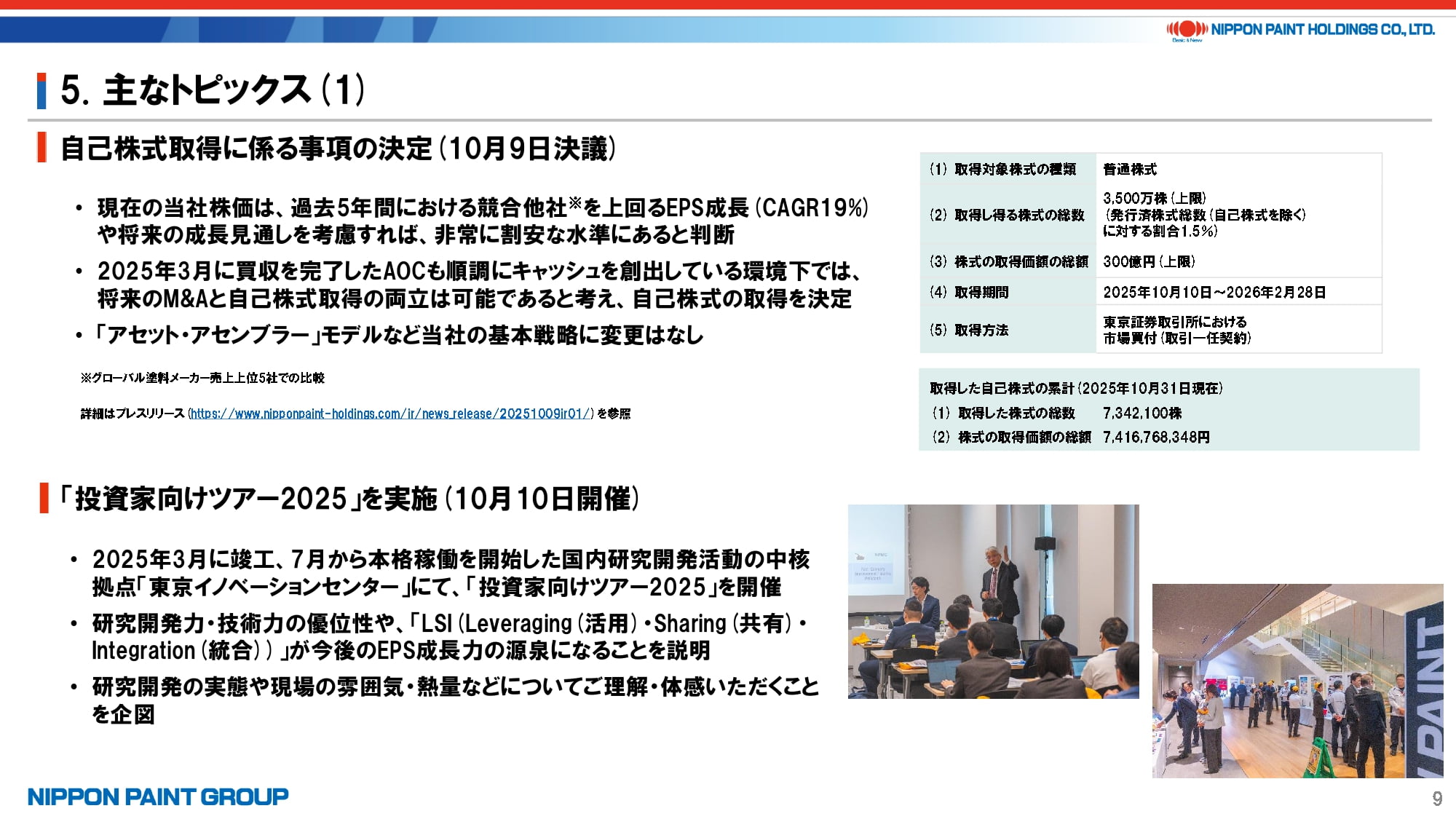

主なトピックスとして、3点ご紹介いたします。

1つ目は、10月9日に発表しました自己株式取得についてです。10月末現在で74億円相当の買い付けを実施しており、引き続き株価が低迷する中ではありますが、不幸中の幸いは実に割安な投資ができており、将来的なEPS向上にも資すると考えています。ただし、従来お伝えしている通り、「アセット・アセンブラー」としての基本戦略に変更はありませんので、余剰キャッシュの主たる振り向け先は引き続きM&Aを検討しています。

この自己株式取得についても資本市場からの声に耳を傾け、9月の取締役会で十分な審議を経た上で実行に至りました。今回の開示方法の変更も含めて、今後も市場参加者の皆様との建設的な対話を継続したいと考えていますので、よろしくお願いいたします。

2つ目は、東京イノベーションセンターの竣工に伴い、投資家向けのツアーを実施しました。日本とNIPSEAグループのCTOからのプレゼンテーション、質疑応答も含めて多くの投資家、アナリストの皆様にご参加いただきました。ご参加いただいた皆様には、改めて御礼申し上げます。

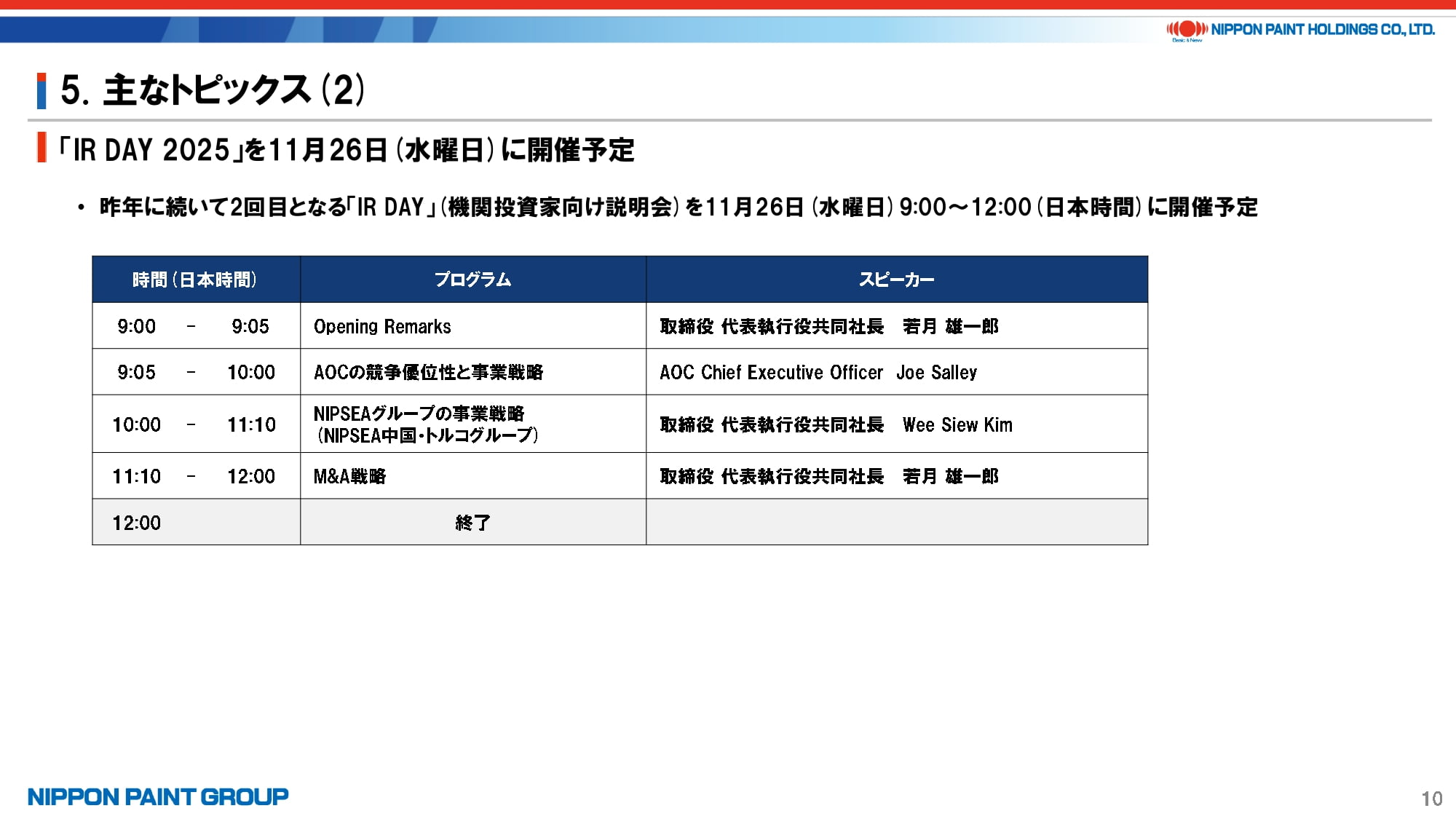

3つ目は、来る11月26日(水曜日)に「IR DAY」の開催を予定しています。今回はAOCからのプレゼンテーションもありますので、日本時間の午前中に実施いたします。共同社長2名も登壇しますので、ぜひご参加いただければ幸いです。

以上、ご静聴ありがとうございました。