1. 表紙

皆様、こんにちは。筆頭独立社外取締役の中村です。

本日ご参加の皆様は、去年のスモールミーティングにもご参加いただいている方が大半とのことですが、初めての方もいらっしゃいますので、最初に私自身のことについて少しお話いたします。

2. 独立社外取締役プロフィール

私は1977年に大学を卒業し、三菱銀行に5年ほど勤めた後、いったん学校に戻り、1984年からはリーマン・ブラザーズにおいて東京とニューヨークを含めて15年、1999年からはモルガン・スタンレーに5年勤務しました。2004年以降は、三菱UFJファイナンシャルグループ(MUFG)で証券と銀行の協働役員、証券会社の投資銀行本部長を務め、2010年4月に三菱UFJモルガン・スタンレー証券のジョイントベンチャーを作り上げました。その後、2012年に独立して、現在に至っています。

独立後も以前と変わらず、資本市場、M&A市場においてお客様のアドバイザーを務めています。独立してから5年ほど経った2017年春頃に、日本ペイントグループの大株主ウットラム・グループを率いるゴー氏にお会いする機会がありました。「中村さん、MSV(株主価値最大化)ってどう思われますか?」と、MSVについて大いに語り合うところから始まりました。私が長い間、資本市場で基本としていた考え方とずれがなく、「同じ考え方を持つ人がここにもいるんだな」と思い、その後も折に触れて意見交換を続けました。

2018年3月の株主総会において、当社取締役会のメンバーが大きく入れ替わりました。以来、私は独立社外取締役を務め、今年で5年目になります。その間、2020年3月の指名委員会等設置会社移行に際し筆頭独立社外取締役となり、2021年4月に共同社長体制へ移行した時点から取締役会議長の任も務めています。

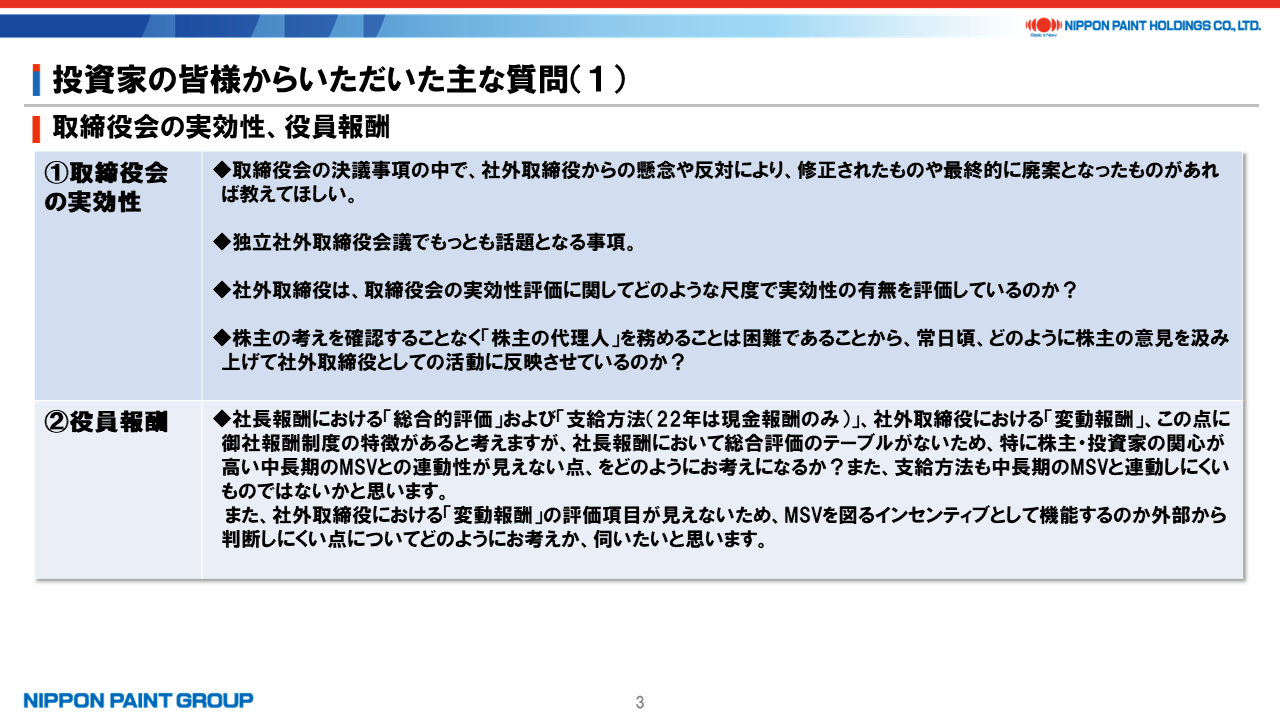

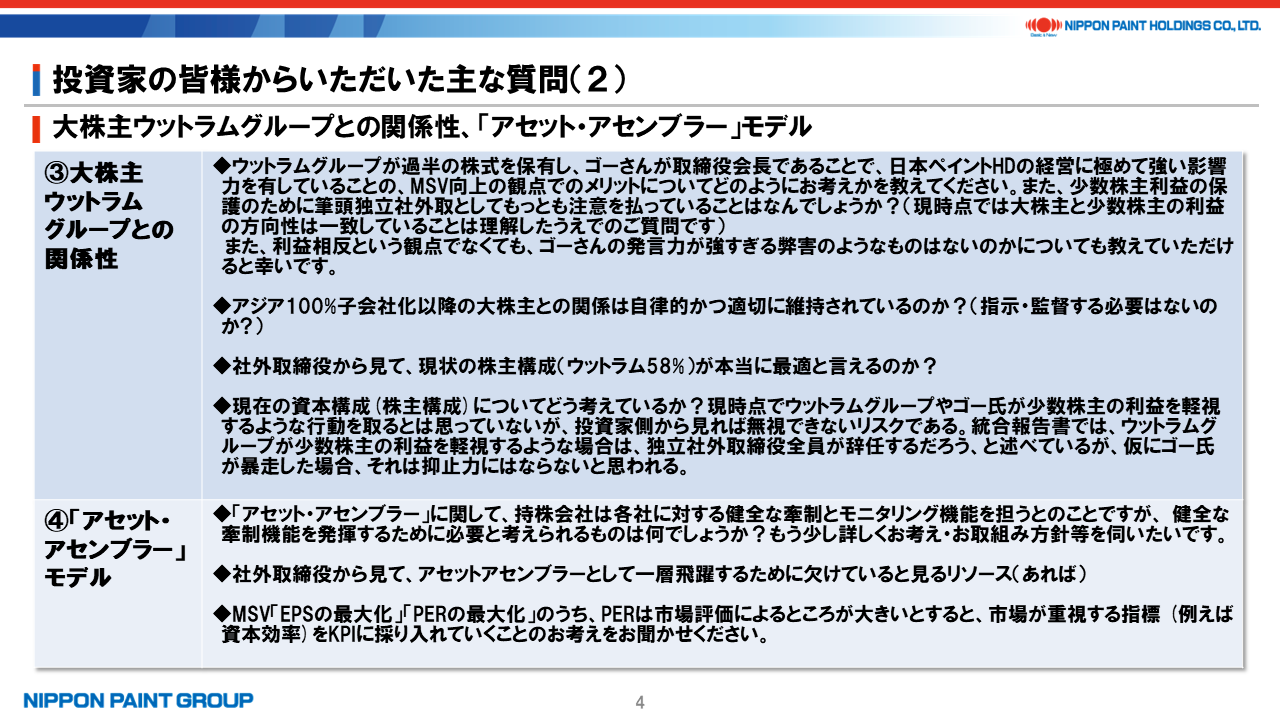

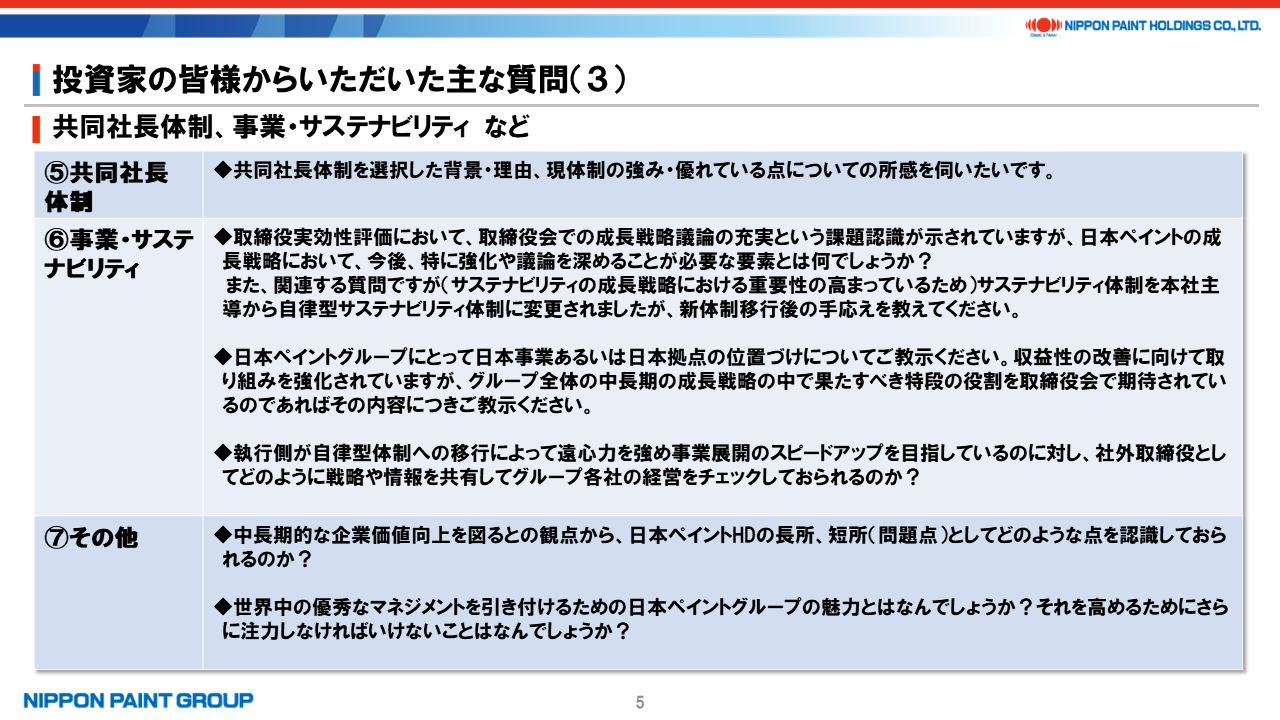

3. 投資家の皆様からいただいた主な質問

本日のスモールミーティングへは、8月末に発行した統合報告書をもとに、多くのご質問をいただいています。皆様からのご質問を、取締役会の実効性、役員報酬、大株主との関係、「アセット・アセンブラー」モデル、共同社長体制、事業・サステナビリティ、その他と整理いたしました。

役員報酬については、いろいろな角度からご質問をいただいていますので、最初に私からご説明し、その後に質疑応答を挟んで、その他のご質問については最後に時間の許す範囲でお答えいたします。

統合報告書の役員報酬セクションは、報酬委員長の筒井氏と私との間の対談形式で掲載しています。対談のポイントは、アジア合弁事業100%化までと、それが完了した後の共同社長体制に向けて、報酬に対する考え方の変遷をご説明するとともに、共同社長に対する「総合的評価による報酬決定」についてご説明しています。また、報酬委員長のセクションでは役員報酬の構成をご説明しています。

本日のスモールミーティングの最大の目的は、次の2点についてご説明をすることであると考えています。1つ目は、過去の有価証券報告書では皆様からも分かりやすいと高い評価を得ていたフォーミュラに基づく報酬決定に対して、今年の「総合的評価」とは一体どのようなものなのか。2つ目は、2022年度の共同社長報酬を全額現金のみに変更しているが、一体どうしてなのか。以前は業績連動給としての短期インセンティブ(STI)はフォーミュラで決まって、長期インセンティブ(LTI)はいわゆる譲渡制限付き株式を組み込んでいたが、どのように変わったのか、というご質問です。

当社取締役会の運営は公平性と透明性を重視しています。統合報告書でも総合的評価、報酬構成についてご説明していますが、本日はもう少し突っ込んでご説明をしたいと考えていますので、ぜひ皆様からもご意見をいただきたいと思います。

役員報酬については、共同社長、執行役の報酬は報酬委員会が、当社グループの主要経営陣であるGKP(Global Key Persons)の報酬は共同社長がそれぞれ決定しています。GKPの報酬は、まず共同社長が評価を行った後、報酬委員会もしくは取締役会に報告するプロセスを踏んでいます。

初めに、こうした評価プロセスを採用する背景をご説明いたします。報酬委員会は、共同社長を評価する上で、共同社長が海外パートナー会社の主要経営陣をはじめとするGKPについて、各社の個別の状況や国ごとの特性なども考慮した上で、どのように評価し報酬を決定しているかを重要なポイントと考えています。また、各パートナー会社と自律・信頼をベースに経営を進める方針のもとでは、取締役が認識している内容と共同社長が評価している内容が合致していることが大前提となります。そのため、取締役として日々GKPと直接話す過程で、彼らの意見や要望を吸い上げるように努めています。

こうした評価プロセスを踏まえ、共同社長に対する2021年度の総合的評価の具体的な内容をご説明いたします。共同社長の評価項目として、国内・海外事業の収益改善、株式市場におけるスタンスの確立、グループのリスクマネジメント、当社の一番の柱であるM&Aの推進状況、企業文化の変革、経営体制の変革、取締役会も含めたガバナンス体制・内部統制システムの強化などがあり、これらは全て相応の結果を出せたものと評価しました。

2021年度の共同社長体制の最も大きな達成ポイントは、激変する経営環境に対応する戦略の方針転換でした。2021年3月に公表した中期経営計画(2021-2023年度)をそのままに、コロナ禍によるサプライチェーンの混乱などの影響を最小限に抑え、持株会社の経費の大幅削減や品川本社新設の見直しなどに取り組みました。その結果、PERも競合対比で見た場合、一定の水準の維持したのは当社とSherwin Williamsのみと認識しており、共同社長に対する定量的な評価としています。もちろん、全体的な収益やバランスシートのマネジメントなども評価に含めながら、取締役会として多面的な評価を行っており、報酬委員会はそれらをもとに、最終決定を行いました。

また、報酬委員会における2021年度の活動としては、4月の新体制への移行後、6月には新体制における報酬制度を審議し、共同社長に対する報酬方針を決定しました。その後、8月から11月にかけて、共同社長を評価する上での情報収集や審議を行い、12月に2022年度の報酬を決定しました。2022年度に入ってからは3月の株主総会後の取締役報酬設計に並行し、2月までに共同社長が決定したGKPに対する評価についての審議を指名委員会と合同で行いました。

共同社長によるGKP評価においては、サクセッションプランも重要視しています。例えば、GKPの事業成長への寄与を評価する場合、対象者のキャリアなどにより将来の期待値をどの程度盛り込むべきか、後継者育成ができているかについても重要な要素と見なしています。後任を育てることによって自身が成長していくケースもあれば、反対に育成が上手く進まず、成長が停滞するケースもよくあることですので、こうした点に対する評価も逐次行っています。これは共同社長自身のサクセッションプランについても同様です。

以上、報酬委員会が行っている共同社長や執行役、GKPへの適切な動機付けを踏まえた評価・報酬決定プロセスについて補足しました。

一方、手前勝手なロジックのみで報酬を決めることは適正な説明力を欠くとも考えており、世の中のトレンドを頭に入れることは重要となります。高く評価しつつも報酬で報いない状況や、反対に過度に高い報酬を設定しマーケットと乖離しないようにベンチマーキングを行っています。

報酬委員会は、グローバルに直接対峙する競合塗料メーカーに限らず、国内外の幅広い業種における報酬動向を継続して調査・分析しており、CEOの報酬水準や構成をベンチマークしています。ここで、日本の企業においては、STIやLTIのコンセプトはありつつも、株式報酬の比率を大きくする設計はまだ一般的ではないことも認識しています。

共同社長の報酬については、パフォーマンスだけでなく、これらベンチマーク結果も勘案した上で最終決定しています。統合報告書のガバナンス対談において総合評価の方法を踏み込んでご説明していますが、透明性を追求するために、今回改めて補足のご説明をいたしました。しかし、これまでのご説明では、「分析対象としている米国や欧州の大手塗料メーカーのCEOレベルでは株式報酬が導入されているにも関わらず、当社はなぜ全額を現金報酬にしたのか?」というご質問にはお答えできていないと思います。

各パートナー会社が自律的な成長を志向する「アセット・アセンブラー」モデルにおいて、当社が買収したDuluxGroup社では上級職に対する株式報酬を導入していましたが、買収後に廃止になった結果、意外と心地良いという反応もある一方で、自身で当社株式を購入している経営陣もいます。

報酬委員会は、株式報酬とは「報酬の一部として自社の株式保有を強いる形」と整理しています。つまり、当社の報酬設計における命題の1つは、報酬に株式を含めるか含めないかということに、どのような意味があるのかを深く突き詰めていくことです。背景にはさまざまな要素がありますが、共同社長体制が2年目となった現時点においては、全額を現金報酬とした方がよりMSVに寄与するとしました。ただし、今後当社の成長に向けたフェーズやステージが変われば当然報酬体系も併せて調整する必要があり、調整に際しては投資家の皆様のご意見も非常に重要となります。

全額現金報酬とは言え、共同社長は両名とも当社株式を保有しています。「当社経営陣が投資家や株主の皆様と同じ立場に立つために株式報酬を必須とするか否か」が現在直面している課題であり、どのようにして答えを出すべきかが論点となっています。

株式報酬を導入する場合、2000年ごろのITバブルの崩壊やその後のリーマンショックなど、経済全体からの影響を受けて株価が大幅に低下してしまうリスクがあります。株式が絡んだ報酬は現金よりも複雑性が増すことから、本当に受け取り手のモチベーション向上につながるのだろうか、というのが当社の問題意識です。

今回の共同社長報酬を全額現金報酬と決定した経緯として、ウィー氏の報酬決定の審議の事例を統合報告書に記載しています。ウィー氏は共同社長就任前から副社長としてNipseaグループのトップを務め、当社の成長、収益に多大な貢献をしてきました。報酬は従来から全額現金であり、前年からの報酬に株式を加えたとしても、ウィー氏にとってのモチベーションは変わらない可能性がありました。これらを考慮した結果、2022年度は共同社長が協働して職務に当たる中で、両名ともに現金とすることがMSVを追求する上で最善な報酬と判断しました。

当社グループのガバナンス上の最大の課題は、MSVに向けてタイムリーかつ適切なリスクを経営陣が果敢に取り続けられるかにあると考えます。共同社長をはじめとする経営陣に対する報酬は、その仕組みの重要な部分となりましょう。2022年度の共同社長の報酬は上述のような審議を経て決定しました。ただし、繰り返しになりますが、2023年度以降の報酬も同様にすると決定している訳では全くありません。当社が常に注意しておくべきは、いかに柔軟に物事を転換していくのかであり、皆様からのご意見をぜひ伺いたく考えていますので、よろしくお願いいたします。