- オーガニックEPS目標CAGR +10~12%

- 積極的なM&Aを通じたEPS積み上げを加速

経営ミッション:株主価値最大化(MSV)

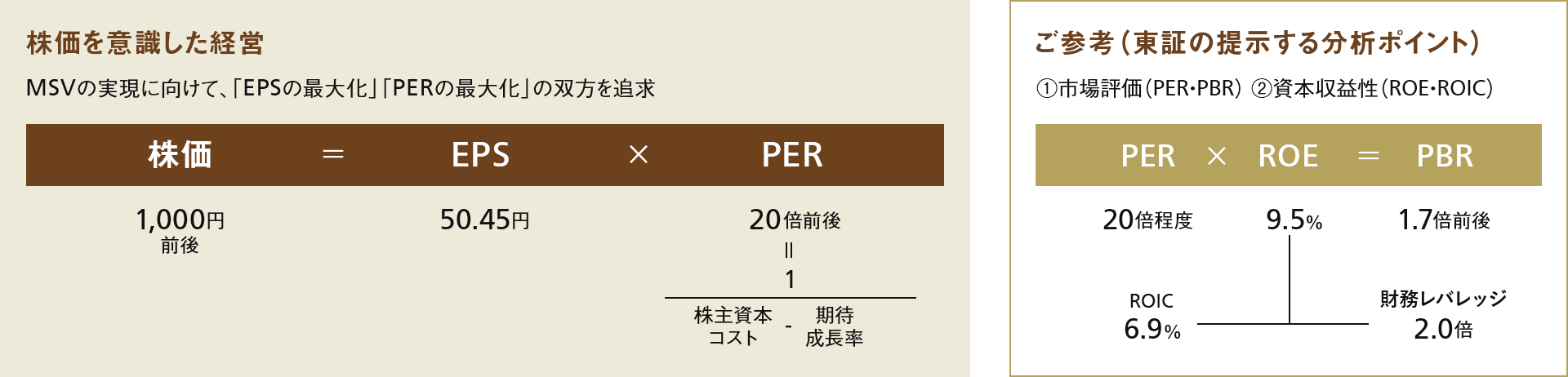

株価を意識した経営

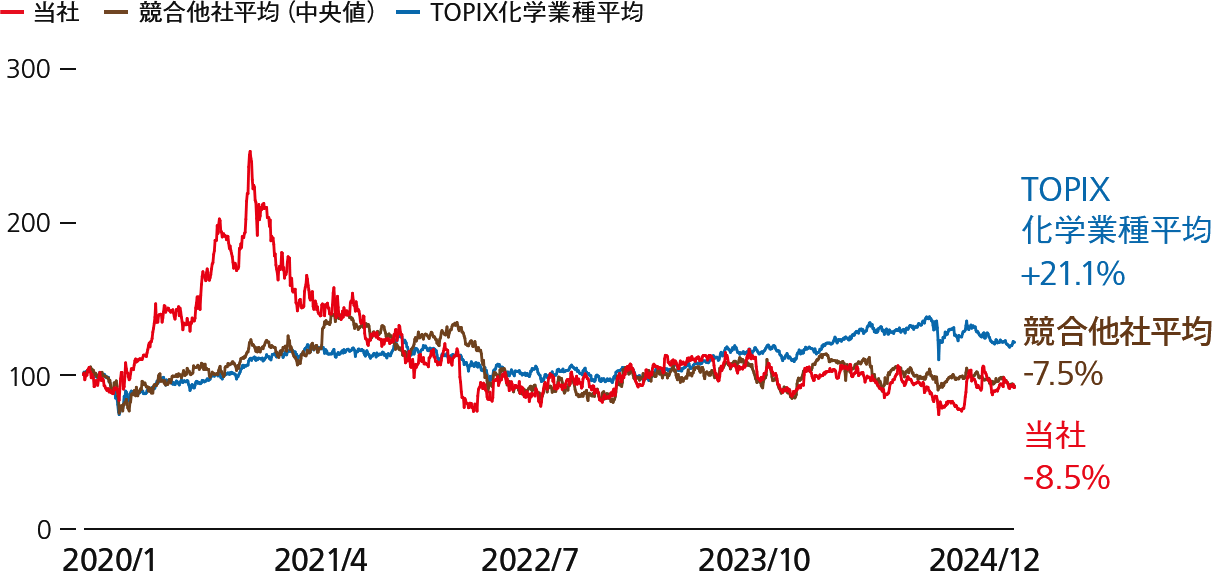

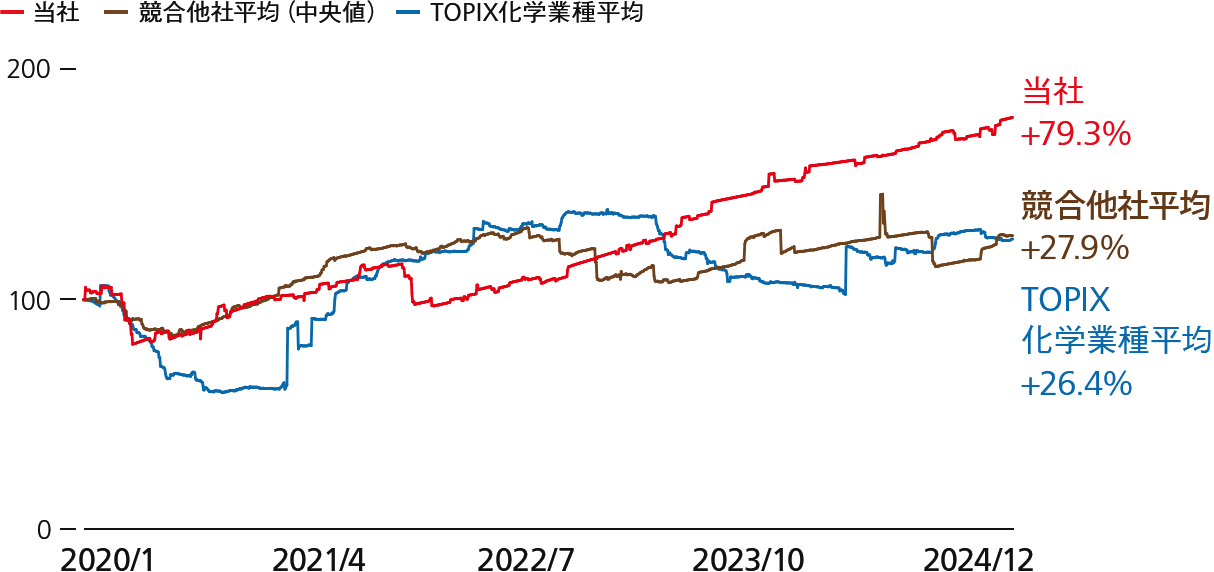

当社は、「EPS」と「PER」の最大化を通じて、経営上の唯一のミッションである「MSV」を追求しており、その帰結となる「株価」を意識した経営を実践しています。当社は過去5年間、オーガニック・インオーガニックの双方で着実にEPSを積み上げており、TOPIX化学業種平均や競合他社平均を大きく上回って推移しています。

一方、2021年から2022年にかけてはEPSの成長に反して株価は下落したことから、マクロ動向・業種・個社のそれぞれの視点から要因分析を実施しています。加えて、近年の不透明なマクロ環境を踏まえて、当社の「ディフェンシブ・グロース銘柄」としての側面も分析しています。

株価・EPS・PERの推移と変化率

- 株価の推移

-

※1 出典:Factset、Bloomberg

※2 2020年初を100として指数化

※3 競合他社平均は次の企業をインデックス化したものの平均値を記載:Sherwin-Williams、BASF、Asian Paints、PPG、Akzo Nobel、Berger Paints、Axalta Coating Systems、SKSHU Paint、関西ペイント、TOA Paint、Asia CuanonTechnology

- EPSの推移

-

※1 出典:Factset、Bloomberg

※2 2020年初を100として指数化

※3 競合他社平均は次のそれぞれの企業にて2020年初を100としてインデックス化したものの平均値を記載:Sherwin-Williams、BASF、Asian Paints、PPG、Akzo Nobel、Berger Paints、Axalta Coating Systems、SKSHU Paint、関西ペイント、TOA Paint、Asia CuanonTechnology

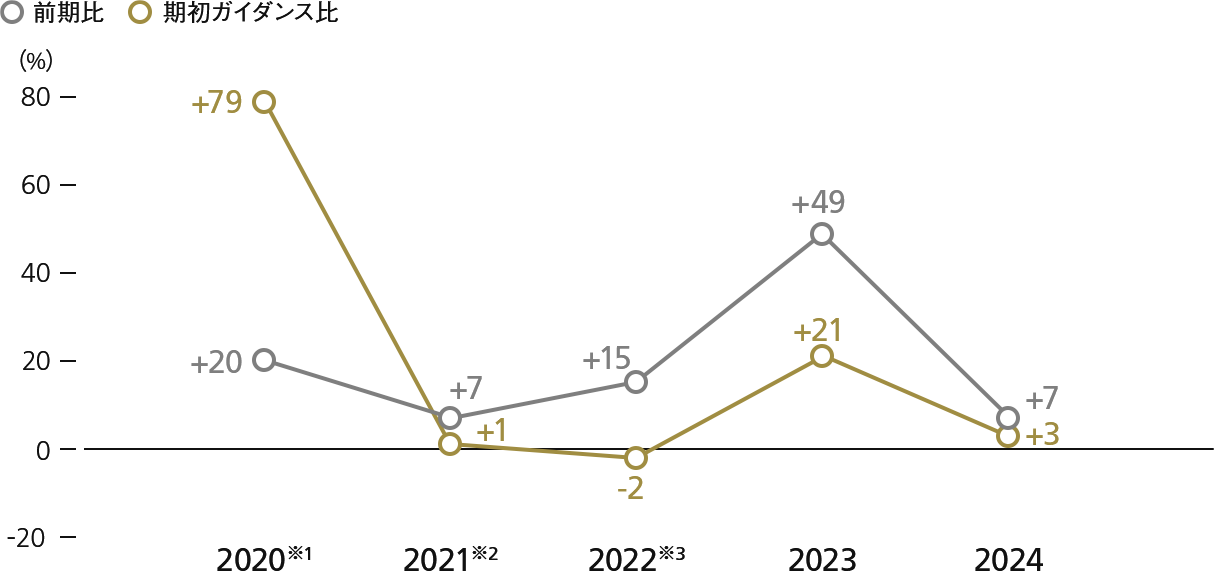

- EPS達成率

-

※1 期初ガイダンスは2020年5月発表時点。EPSは株式分割後

※2 期中に下方修正:(要因)コロナ影響、原材料価格の高騰、自動車半導体不足など

※3 期中に下方修正:(要因)中国における引当金の増加、トルコにおける超インフレ会計の適用など

- 株価・EPS・PERの変化率

-

5年推移(2020-2024年) 3年推移(2022-2024年) 1年推移(2024年) 株価変化率 EPS変化率 PER変化率 株価変化率 EPS変化率 PER変化率 株価変化率 EPS変化率 PER変化率 当社 -8.5% +79.3% -16.4x -19.7% +78.5% -20.7x -11.9% +12.7% -4.7x 競合他社平均 -7.5% +27.9% -8.5x -34.0% +10.0% -10.6x -17.5% -5.2% -2.9x TOPIX化学業種平均 +21.1% +26.4% -0.8x +6.0% +4.4% +0.3x +0.4% +19.6% -3.3x

現状分析・今後の方向性

過去5年間にわたって当社EPSはTOPIX化学業種平均や競合他社平均を上回っています。しかしながら、PERの絶対水準は低くないものの、その変化率はベンチマークと比較して低下傾向にあり、当社株価はTOPIX化学業種平均や競合他社平均を下回って推移しています。

PERの低下要因は主に、①中国リスクに対する市場不安、②当社成長力への過小評価、③当社の積極的なM&A志向を高リスクと評価、の3点にあると当社は分析しており、こうした不安・評価の払拭に取り組んでいます。また、MSVの実現に向けて、オーガニック、インオーガニックにわたる「持続的なEPSの積み上げ」を加速していきます。

マクロ動向分析

- ① 2022年以降、米長期金利の急上昇、テーパリング(量的緩和策の縮小)ペースの加速⇒テック株や流動性の少ない国内成長株などの高バリエーション銘柄が大幅調整、大型内需株やバリュー株にシフト

- ② 2022年以降、中国において不動産ディベロッパーの債務不履行問題が発生、テック企業への規制強化⇒投資マネーが中国・香港から逃避、日本の株式市場に資金流入

業種・個社分析

-

TOPIX化学業種平均

- 2021年以降、コロナ影響による需要減からの回復や、円安の恩恵を受けた銘柄を中心にEPSは大幅に改善

-

競合他社平均

- マクロ動向(上記)の影響に伴い、2021年から2022年にかけて、高バリエーション銘柄のPERが下落

-

当社

- 2020年は、(1)株式市場のグロース株選好、中国関連銘柄への高い関心、(2)長年にわたる懸案「アジア合弁事業100%化、インドネシア事業の買収」に加え、(3)当社株式の低流動性などが相まって、PERは60倍以上に上昇。2021年以降はEPSは非常に高い成長を遂げるも、PERはマクロ動向(上記)に大きく影響

- 中国関連銘柄のようなPER推移をたどるも、連結営業利益に占める中国以外の事業は64%に上る。過去3年間にわたる中国事業の売上収益CAGRは+12.4%(現地通貨ベース)、2023年の営業利益率は12.5%(短信ベース)と安定成長しており、中国マクロ動向との相関係数は比較的低い

「ディフェンシブ・グロース銘柄」としての側面の分析

当社の広範な事業ポートフォリオにおいてはさまざまな事象が起こり得るものの、全体としては着実に結果を創出しています。これは当社アセットの安全性を示す1つの証左です。非常に変化の激しい事業環境において、例えば、2021年には主に原材料価格の急騰により、2022年には中国における引当金の計上やトルコにおける超インフレ会計の適用などに直面したにもかかわらず、毎期EPS成長を続けていることは、当社の「グロース銘柄」としての実力を示しています。さらに、過去5年間においては期初ガイダンスをほぼ達成していることから、低リスクかつ安定的なEPSの積み上げを可能にする「アセット・アセンブラー」モデルが、マクロ環境に左右されにくい「ディフェンシブ銘柄」としての特長を兼ね備えていると言えます。

株価を意識した経営

- 経営トップの経営能力への信頼・期待向上

- 成長性・収益性への信頼・期待向上

- 買収企業の個社ROICを継続的に改善

- 積極的なM&Aを通じたEPS積み上げを加速

- 最適な資本構成を志向し、レバレッジ余力を維持

- 金融機関や格付機関からの信頼・信用を獲得

- 「自律・分散型経営」と「小さな本社」が持つ優位性の相乗効果で、オーガニック・インオーガニックにわたるEPSの積み上げを加速

- 経営モデル、実績、成長性の理解促進

- 当社が低リスクの集合体であることの理解促進

- 対話機会や開示資料の充実

- M&Aは、ローリスク・グッドリターン案件のみを厳選

- 個社ROICはCCC改善で買収後3~4年でWACCを上回る

- 資本効率と利益成長をバランス

- 収益成長やCCCを改善し、キャッシュ創出力を向上

- M&Aがない場合は借入を返済

- 負債調達は円ベースで実施、安定した負債構成

※株価は2024年6月末時点、EPS・ROE・ROIC・財務レバレッジは2023年12月期実績、PER・PBRは2024年6月末時点