真に株主価値最大化(MSV)の実現に資する役員報酬の構築に向けて

報酬委員会が構築する役員報酬制度がいかにMSVの実現に資すると考え、検討してきたか?

―ここでは、独立社外取締役である中村昌義(取締役会議長)、筒井高志(報酬委員長)が、報酬委員会がたどってきた足跡を振り返りながら、MSVの実現に資する役員報酬制度のあり方や報酬委員会の役割、今後の報酬設計に向けた考え方などについてご説明します。

PROFILE

-

-

独立社外取締役

報酬委員会委員長 筒井 高志 -

2018年3月に当社独立社外取締役に就任し、報酬諮問委員会委員長、2020年3月から報酬委員会委員長を務める。長年の役員人事・報酬設計の経験に基づき、MSVの実現へ向けた「報酬フィロソフィー」の制定や役員報酬制度の改革において重要な役割を果たす。約30年におよぶ野村證券をはじめとする上場企業などにおけるグローバルな事業会社経営経験や、コーポレート・ガバナンスに関する高い見識を有する。

-

-

-

筆頭独立社外取締役

取締役会議長 中村 昌義 -

2018年3月に当社独立社外取締役に就任し、指名(諮問)委員および報酬(諮問)委員を務める。2020年3月より筆頭独立社外取締役、2021年4月より取締役会議長として、独立社外取締役の意見を集約して執行に伝えるなど、取締役会の議論の深化に重要な役割を果たす。Morgan Stanleyなどにおいて、M&Aアドバイザリー、資本市場からの資金調達の専門家として、30年以上の豊富な実務経験を有する。

-

報酬委員会の足跡を振り返る

| 中村 |

2021年4月28日に共同社長体制へ移行してから、早くも1年が過ぎました。 共同社長のうちの一人、ウィー・シューキムさんはシンガポール在住のシンガポール人であり、現体制は当社が外国人社長を迎えた初めてのケースです。さらに、2022年初めにはMSVの実現に向け当社が目指す「アセット・アセンブラー」モデルを公表しており、まさに当社のグループ経営は次のステージに移っています。 そして、当社の役員報酬に関しても、現在、大きな変化の只中にあると思っています。私たち報酬委員会は、「MSVに資する報酬とは何か?」をこれまでも、そしてこれからも追求していきます。さらに、この転換をけん引するに当たり、改めて「報酬委員会が構築する役員報酬制度がいかにMSVの実現に資すると考え、検討してきたか?」を巡って、報酬委員長である筒井さんと振り返ってみたいと思います。 |

|---|---|

| 筒井 |

そうですね。報酬設計は、ある程度の連続性を考えなければなりません。ある日突然理想の報酬制度に一気呵成に切り替えることは、必ずしも得策にはなりません。当然ではありますが、外部のアドバイザーを活用するなど、客観的・専門的な情報も踏まえながら説明責任を果たすことのできる、公正かつ合理的な報酬とする必要もあります。また、あるべき報酬制度は、当社のステージ、世の中の状況によって変わっていくべきもので、「これがゴール」と言い得るものがあるわけでもないですね。 私たちが考えてきた「MSVに資する報酬とは何か?」を紐解いていくには、ちょっと遠回りかも知れませんが、私たちがたどってきた足跡を見つめ直すのが良いかと思います。 |

| 中村 |

私たちが当社取締役に就任したのは、2018年3月の株主総会でした。その後、2020年3月に指名委員会等設置会社へ移行するとともに、同年8月には当社グループの連結売上収益の約半分、営業利益の6割強を占めるまでに成長していたアジア合弁事業の100%化(49%持分の買収)とインドネシア事業の買収を決定しています。これらは当社を次のステージに向け、あるべき経営陣とその報酬について大きな転換を求めるものでした。また、私たちの「報酬フィロソフィー」を明文化したのもこの年です。 それでは、私たちの事業の拡大と社長報酬設計の変遷について、「アジア合弁事業100%化まで」(2018~2020年)と、「アジア合弁事業100%化後から、共同社長体制移行まで」(2021~2022年)の2つのステージに分けて振り返り、その上で、「これから将来へ向けて」を一緒に考えたいと思います。 |

報酬フィロソフィー

- 根本原則(Overarching Principle)

-

- 「株主価値最大化(MSV)」を実践するため、透明性・納得性のある報酬体系を構築し、それに基づく個別処遇を実行することで、主要幹部に対して適切なモチベーションやインセンティブを与え続けるものであること

- 基本原則(Guiding Principles)

-

- MSVの実践を担う優れた経営人材を惹きつけ、保持することができるものであること

- 変化する環境下においても常に最大限の能力発揮を促せるよう、持続的な動機付けができるものであること

- 現在の事業展開の状況、組織体制の成熟度、組織の価値観や属するコミュニティに適合して実効的に機能するものであること

代表執行役共同社長報酬の設計方針

- MSVに結びつく報酬とする

- 代表執行役共同社長のパフォーマンスに相応しい総報酬額とする

- 適切かつ果断なリスクテイクを促す報酬構成とする

「アジア合弁事業100%化まで」(2018~2020年)

「アジア合弁事業100%化」へ向けて、どのように備えるべきか?

| 中村 | 私たちが就任した時点では、まだ監査役会設置会社のガバナンス下での報酬諮問委員会でしたが、当時の役員報酬制度の説明を受けた時、どのような印象を持たれましたか?また、どのような課題があるとお考えになりましたか? |

|---|---|

| 筒井 |

そうですね。第一印象としては、多少語弊があるかも知れませんが、「いわゆる普通の日本企業の役員報酬制度で、特色はない」と思いました。私たちは就任した時点で既に、「当社のMSVの実現のためには、近い将来にアジア合弁事業の100%化に踏み切ることは必然であり、私たちはそれに備えると同時にその決断を導かなければならない」と考えていましたね。 確かに当時の役員報酬制度においても、社長の報酬総額は1億円を超えており、業績連動給としての短期インセンティブ(STI)やストックオプションによる長期インセンティブ(LTI)は導入済みでした。しかし、私たちの目指すものを考えると、形式にとらわれずに、社長やその他経営陣へのモチベーション向上やMSV実現へのインセンティブの強化のためには、もう一歩踏み込んだ報酬とする必要があると感じ、何かが足りないと考えていました。 |

| 中村 | それは私も同感でした。「来るべきその日を決断する社長」あるいは「その後のグローバル化した当社グループの飛躍をリードする社長」の人物像、その人物に相応しい報酬とはどういうものかを考えた時、このままの報酬では当社が求める人物を獲得できないと感じていました。 |

| 筒井 |

その通りです。そのためには、社長以下のグループ内の経営陣全員に最大限の力の発揮を促す報酬でなければなりませんし、その役割に真に相応しい人物がグループ外にいるならばその人を引き付け、リテインできるものでなければなりません。そこで私たちは、「あるべき報酬総額を見定め、競争力ある報酬水準まで引き上げること」、「MSVの実現へのコミットメントを明確に求める報酬構成とすること」を課題として改革を進めました。 とは言え、その時々の報酬決定では、現任者のパフォーマンスと見合う必要も当然あり、そこは厳格に評価しながらも、株式報酬の強化など報酬構成の工夫も積極的に取り入れ、報酬の水準と構成の両面での「備え」を充実させていきました。 |

| 中村 |

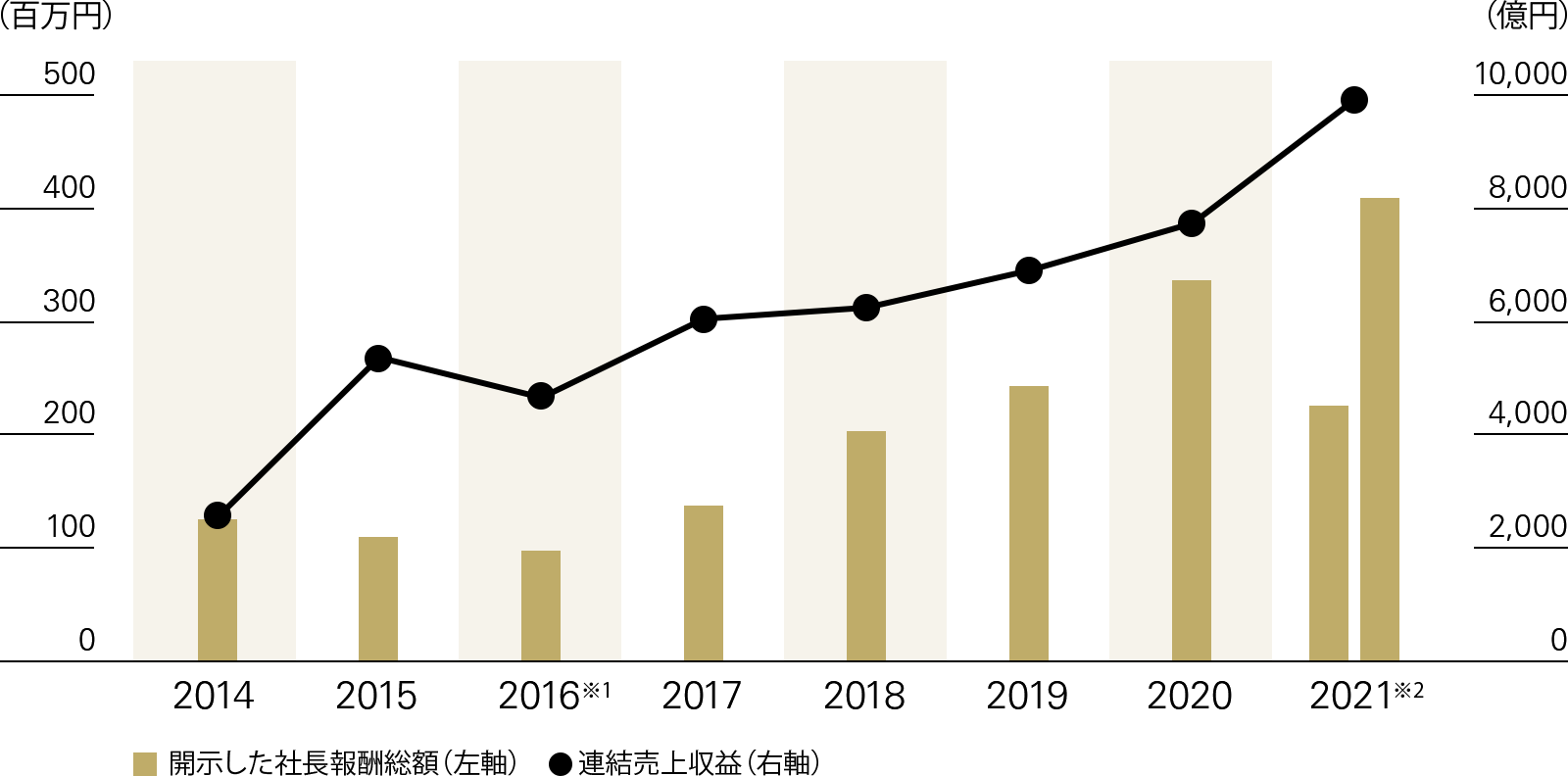

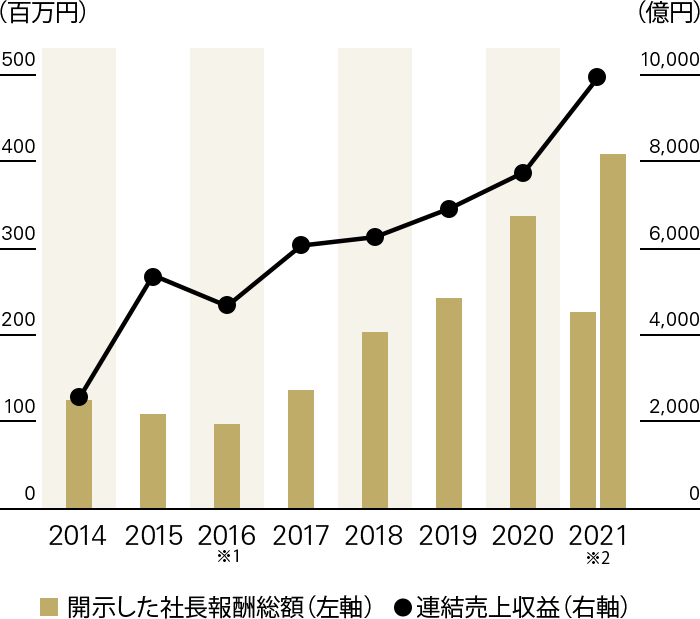

それらの「備え」の結果、指名委員会等設置会社へ移行した2020年度における社長報酬を、私たちが就任する前の2017年度と比べて約2.4倍の水準とし、グローバルに見ても競争力を持ち得る水準としました。当社は社長候補者を外部からも招聘していますが、これがその実現へ向けた大きな布石になったと思います。 この間、当社は豪州のDuluxGroup、トルコのBetek Boyaの買収、アジア合弁事業の100%化、インドネシア事業の買収により、海外売上収益が全体の7割を占めるに至り、グローバル化を大きく進展させることができました。つまり、当社は世界の塗料市場において群を抜いていたグローバルトップ3社に迫る4位のポジションを確立しつつ、社長の報酬をこの成長路線をさらに推し進めるリーダーに相応しい水準と内容に兼ね備えていきました。 |

社長報酬設計の変遷

| ステージ | 2017年以前 | 2018~2020年 アジア合弁事業100%化まで |

2021~2022年

アジア合弁事業100%化後から、 共同社長体制移行まで |

|---|---|---|---|

| 設計思想 |

|

|

|

| 社長報酬の構成 |

2012年に策定した役位に基づく固定的な報酬テーブルを用いた運用(例)

|

|

総合的評価による報酬決定へ変革

|

| 業績連動給の 評価指標 |

財務指標

|

財務指標(ウエイト20%)

非財務指標(ウエイト60%)

EPS指標(ウエイト20%) |

総合的評価指標

|

| 長期 インセンティブ給 |

|

|

|

「報酬フィロソフィー」の結実

| 筒井 |

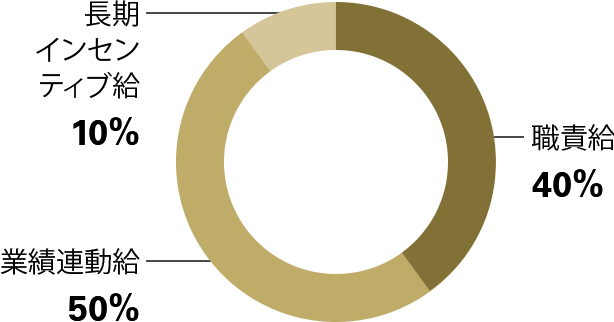

確かにこの期間において、社長報酬水準を引き上げてきました。これはその職責、パフォーマンスに対する正当な評価・認識の表れであると同時に、然るべき厳しさも併せ持つものだと考えます。このような考え方は、私たちの「報酬フィロソフィー」に結実されていると自負しています。 また、この期間に私たちが苦心していた報酬設計として加えて強調したいポイントは、2020年度の社長報酬は2017年度に比べ、固定報酬としての職責給は全体の4割程度に維持しつつ、変動報酬6割のうち「業績評価によって変動するSTI」の割合を抑え、「譲渡制限付株式を用いたLTI」の比率を約3倍に拡大したことです。 これは、社長報酬においては、STI部分は報酬委員会によって厳正に評価される一方、LTI部分は株式市場を通じて株主の皆様によって評価されるべきものであって、真にMSVの実現に邁進しているかが常に試されていることを実感できるものにしたいと考えたからです。極端な言い方をすれば、社長報酬は事前に約束されたものではないという考え方です。 |

|---|

なぜ独立社外取締役の報酬に株式を含めているのか?

| 中村 | ここまで社長報酬について振り返ってきましたが、株主の皆様から常に試されているという点では、独立社外取締役についても同じですね。 |

|---|---|

| 筒井 | まさにその通りです。私たちは執行こそしませんが、「アセット・アセンブラー」としてのグループ経営に対する監督のみならず、株主の皆様から負託された経営資源の配分という重要な意思決定に係わる役割とリスクを負っています。MSVの実現へのインセンティブ、すなわち、株主の皆様との一層の価値共有を進めることは重要と考えます。そのため、執行役を兼務しない取締役の報酬の一部を株式報酬としています。これは、在任期間中は売却ができない「譲渡制限付株式報酬」であり、マルス・クローバック条項を整備することで適正に株主の皆様、とりわけ少数株主の皆様との一層の価値を共有することを目的としています。 |

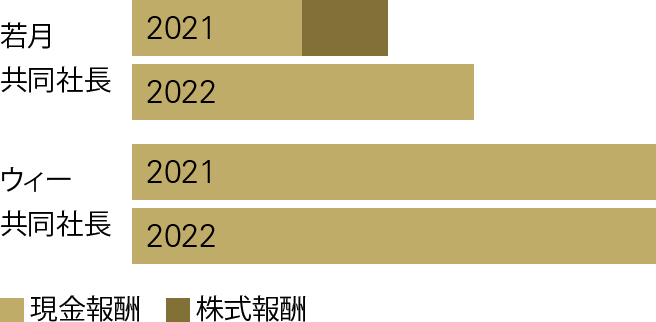

| 中村 | 当社の社外取締役の報酬は、MSVを唯一のミッションとする当社に相応しい構成になっていると考えます。具体的には、現行の社外取締役報酬は、概ね半分が現金で、半分が譲渡制限付株式です。原則退任後の解除時には、納税を終えるとほぼ当社株式のみが私たちの手元に残る形です。つまり、この譲渡制限付株式報酬のインセンティブとは、「在任中および退任後も当社株価が持続的に向上すること」を目指すものです。同時に、私たちが当社取締役に就任する前と退任後で生じる変化は、私たちがまさに当社の少数株主になっていることと言えますね。 |

| 筒井 | そういう設計にしています。「アセット・アセンブラー」としてM&Aなどを駆使してグローバルに事業を拡大し、将来に憂いを残さないMSVの達成に向けた真にサステナブルな経営基盤を構築していくためには、独立社外取締役は「独立・社外」の見地からの監督のみならず、個々の経営判断にかかわる事案に対して相当な時間と密度、質の高い議論を維持する「コミットメント」が必須です。したがって、独立社外取締役の報酬に株式を含めるのは、当社にとって相応しい取締役報酬であると考えています。 |

主要なM&A・グループ再編

| 2014年 |

当社/日本関連

アジア関連

|

|---|---|

| 2015年 |

当社/日本関連

|

| 2016年 |

インド事業関連 欧州事業関連

|

| 2017年 |

アジア関連

米州関連

|

| 2019年 |

その他関連

オセアニア関連

|

| 2020年 |

当社/日本関連

|

| 2021年 |

当社/日本関連

アジア関連

インド事業関連 欧州事業関連

オセアニア関連

|

有価証券報告書に開示した社長報酬総額の推移

※1 2016年は決算期移行のため9ヵ月決算

※2 2021年4月 共同社長体制へ移行

「アジア合弁事業100%化後から、共同社長体制移行まで」(2021~2022年)

| 中村 | 「報酬フィロソフィー」に結実するまでの当社役員報酬にまつわる議論と課題について振り返ることができました。ここからは、その後、現在の共同社長体制への移行に向けて報酬委員会が新たに変革してきたことについて振り返りたいと思います。 |

|---|

社長に対する評価・報酬決定を中心に考える

| 中村 | 私たち報酬委員会の議論においては、「あくまでも会社のトップである社長に対する評価と報酬決定を中心に考えるべき」という発想が共通の前提となっていましたね。これが、私たちが「代表執行役共同社長報酬の設計方針」を報酬フィロソフィーに併せて別途策定している理由であると思います。最初に、この考え方の背景をまとめておきましょうか。 |

|---|---|

| 筒井 |

私たちは、就任当初より塗料事業を中心とする当社グループの事業特性を考えると、当社がグローバルに飛躍するためには、パートナー会社を世界中から募り、そしてパートナー会社との信頼に基づき、彼らに自律的な経営を任せることを基本とし、それぞれが成長を果たしていくモデルを構想していました。 この成長モデルの成功の鍵を握るのは、間違いなく純粋持株会社である当社の共同社長です。そこで報酬委員会は、共同社長に対する評価と報酬決定が私たちの最も重要な役割であると位置付け、私たちが定める報酬制度が、共同社長がけん引するこのようなグループ経営を強力にサポートするものにしたいと考えたのです。他方、パートナー会社の経営陣の評価と報酬決定は共同社長に委ねることとしました。 |

| 中村 |

その議論が現在の「アセット・アセンブラー」モデルに発展していますね。 そして、共同社長のパフォーマンス評価においては、共同社長が社長以下の執行役やパートナー会社の主要経営陣であるGKP(Global key Persons)をどのようにリードしているか、GKPの適切な評価、報酬決定をしているかをしっかり見定めることがポイントになると考えてきましたね。 |

| 筒井 |

それが私たちの行う評価に関する考え方の核心であると思います。私たち報酬委員会には、共同社長を含む執行役のパフォーマンスを評価し、報酬を決定する責務があります。とりわけ、共同社長の評価においては、本人のみならず執行役を含むGKPの人となりやパフォーマンスについて、私たち報酬委員会自身の理解が前提であります。 そこで、まず共同社長が社長以下の執行役やGKPをどのようにマネジメントし、評価をしているかを報酬委員会へ報告し、報酬委員会は一連の報告内容を熟慮した上で、社長やその他執行役への評価・報酬決定を行う形に整えました。 それぞれのパートナー会社では、地域の文化・ビジネスに即した多彩な評価・報酬決定の考え方を持っています。「アセット・アセンブラー」モデルにおいては、私たちが画一的な報酬の型を押し付けるのではなく、それぞれのパートナー会社の独自性を深く理解し、それぞれの地域やビジネスに則したより良い方向を共同社長とともに模索することが求められます。このような報酬の多様性は今後、さらに私たちの想像を超えて拡充されるでしょう。 また、この共同社長からの報告は、指名委員会と合同で行うことにしています。これにより、共同社長を含む執行役の適切な指名と報酬決定の有機的な連携が可能になり、これらの一体的な活動が実践的に当社のMSVの実現に資すると考えています。 |

GKPとのコミュニケーションに注力

| 中村 | 私たちは、共同社長から報告されるGKPへの評価を重視するとともに、GKPとの直接のコミュニケーションにより、共同社長からの評価を私たち自身の目で確認することにも注力してきましたね。 |

|---|---|

| 筒井 | 共同社長を含む執行役のパフォーマンスを正しく評価し、報酬を決定するためには、数値目標の達成度だけにより決めたら良いというものでも、共同社長の報告を鵜呑みにして決めれば良いというものでもありません。やはり、その人物の経営者としての価値を多面的に評価し、それぞれの真価に迫っていくことが重要です。 |

| 中村 |

そのためには、十分なコミュニケーションが不可欠ですが、GKPとのコミュニケーションの拡充については指名委員会でも監査委員会でも取り組んできましたね。 監査委員会では、当社のパートナー会社を事業や地域のグループへ区分し、それぞれのグループ内での監査状況を当社が監査する「Audit on Audit」を志向していますので、各GKPに定期的にインタビューする機会も作っています。また、私が議長を務める独立社外取締役会議においても、GKPとのランチミーティングなどを通じて、コミュニケーションの拡充には時間を使ってきました。 取締役会にとって、このような機会で得られる定性的な情報の入手や関係の構築は、委員会の枠を超えて当社グループのシニア・マネジメント層における人的資本を把握する上で貴重なものとなっています。 |

| 中村 |

私たち取締役の中でも、ゴー・ハップジンさんは最も長くGKPと塗料事業の仕事を一緒にしてきた経緯があり、GKPを最もよく知る人物です。ゴーさんのそのGKPとの信頼に基づく関係は、私たちが彼らとのコミュニケーションを始めるに際して、欠かせないものでした。また、その経験に根差す知見は、私たちのこれからのコミュニケーションレベルの向上に向けて貴重であり、ゴーさんを指名、報酬委員会の両方の委員のうちの1名としています。 ゴーさんは報酬委員会の議論に株主の目線を入れる一方、報酬委員は3名で構成されていますから、彼の意見は3分の1でしかありません。ゴーさんの意見が報酬委員会の外ではなく、その意見も踏まえて報酬委員会として決定することが当社の報酬委員会にとって重要であり、共同社長をはじめとする当社の経営陣からの信頼を得る上で有用であると考えています。 |

フォーミュラを用いた報酬額決定からの脱却

| 中村 | このようなコミュニケーションを通じて、共同社長をはじめとする執行役の真価を見定めるべく努めてきたのですが、では、「その結果としての評価をどのように報酬決定に反映すべきか?」についても、私たちは繰り返し議論してきましたね。 |

|---|---|

| 筒井 |

私たちが取締役に就任する以前の役員報酬制度においては、社長報酬の業績連動給の金額が、連結売上高や税引前当期純利益を指標とするフォーミュラによって自動的に算出・決定される仕組みになっていました。 グループ業績に直接連動する報酬であり、ある意味公平で、透明性が高いことは利点と考えます。しかし、これで本当に私たちが最適な評価をしていると言えるのか、これで本当に経営陣各々がそのパフォーマンスを正当に評価・認識されたと納得できるのか、については疑問に思っていました。当社グループの一大変革期であり、コロナ禍も重なる激しい経営環境変化への俊敏な対応が迫られる現在の状況においては、フォーミュラに基づく算出・決定では限界があると考え、実態に即応できる最適な評価・報酬決定方法の模索を続けてきました。 |

| 中村 |

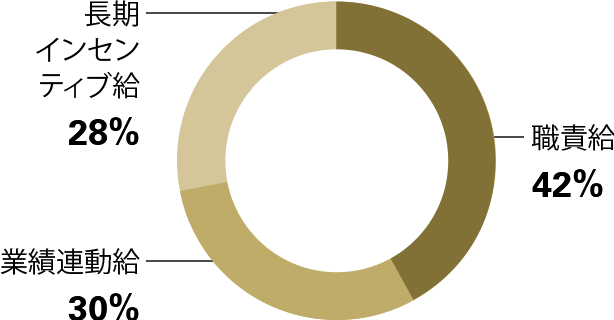

それが、私たち報酬委員会が導いた、従来の「役位に基づく固定的な報酬テーブルを用いた評価、報酬決定」から「総合的評価による報酬決定」へ変革の核心であると考えています。 私たちは、充実させてきた社長報酬の水準と構成の両面での「備え」を踏まえ、2021年の共同社長報酬の決定において、共同社長との対話、GKPとの密なコミュニケーションを通じて、共同社長のパフォーマンスを総合的に評価することにしました。さらに、2022年からは報酬総額をゼロベースで毎期定め直し、その現金・株式の報酬構成も都度見直すこととしました。 |

| 筒井 |

外部から見た時に、フォーミュラがはっきりしていた方が業績連動報酬としての位置付けが分かりやすいという声もよく聞きます。しかし、当社グループは激変期の只中にいます。当然ながら、グループとしての期初計画も予算もあり、財務・非財務視点でのKPIは立てていますが、これだけ変化の著しい成長の渦中においては、計画に基づいたフォーミュラによる報酬決定が、果たしてMSVへの実現に向けたインセンティブとして適切に働くのかについて、私たちは再三議論してきました。 共同社長が健全な警戒心を持って俊敏に計画を見直し、大きな目標、ひいてはMSV実現に向けた飽くなき成長を追求していくことを強力にサポートすることが私たちの責務です。MSVの理念に照らし、変化し続ける「為すべきこと」が何かを、共同社長とともに考えていきたいと思っています。 |

| 中村 | 例えが良くないかも知れませんが、報酬委員会で「戦地に向かう将校に事前に決めたKPIのみに従えとも、都度KPIを見直せとも言わないだろう」という議論がありました。また、私たちは、外部の報酬アドバイザー(ウイリス・タワーズワトソン)を起用していましたが、彼らからのコメントでも、私たちは、綿密な計画を前提とするPDCA(Plan、Do、Check、Action)モデルよりも、より柔軟で状況への即応性に優れるOODA(Observe、Orient、Decide、Act)モデルを志向していると評価されています。 |

| 筒井 |

そうでしたね。私たちも、報酬委員会というより取締役会で、財務指標やESG・サステナビリティなどの非財務指標を参照しながら、当社グループの活動を常に議論しています。しかし、「ESGテーマのこのKPIで期初目標を5%上回ったから5点加点」のように、個々のKPI目標に対する加減算した合計で単純に金額算定する方法で、私たちの求める報酬が実現できるとは考えていません。 むしろ、変化する環境や状況も考慮し、その時点における個人の行動や実績・貢献を総合的に評価することが重要です。例えば、売上・利益が減少した場合であっても、それが外部要因であり、その環境下で市場シェアを伸ばすことができたならばプラスの評価とすべきかも知れませんし、逆に増加した場合でも、当然為すべき価格転嫁の結果が遅延したのであればマイナスの評価とすべきかも知れません。 このような結果の中身をしっかり吟味する総合的な評価が、適切なインセンティブとして働き、個人のパフォーマンスを最大限に発揮する報酬になるとともに、リテンションにもつながると私たちは考えています。 |

| 中村 |

共同社長報酬は、あくまでも私たち報酬委員会の総合的な評価に基づき、次年度の報酬総額そのものがゼロベースで見直される仕組みとしましたので、その意味では全額が変動報酬です。これは評価される側から見れば、非常に緊張感のある報酬制度であるとも言えます。 この制度が真に機能するためには、私たちの判断がMSVの実現に確かにつながるという共同社長からの信頼を勝ち取ることが前提になります。今まで重ねてきたコミュニケーションによって深めてきた関係、そして実績に裏打ちされた相互信頼が私たちの報酬制度の原動力になると確信しています。 |

「これから将来へ向けて」

| 中村 | ここまでで、現在の共同社長体制に至る私たちが考えてきた主なトピックスを振り返ることができたと思います。ここからは、将来へ向けて今私たちが考えていることについてまとめてみたいと思います。 |

|---|

株主の皆様との価値共有に資する報酬とは何か?

| 筒井 | これからの報酬設計を考えるに当たり、改めて、「MSVの実現へのインセンティブ、株主の皆様との一層の価値共有を進めることに真に資する報酬とは何か?」ということを掘り下げるべきだと思っています。 |

|---|---|

| 中村 | その視点では、そもそも誰が株主の皆様との価値共有をすべきか、また、株式を保有していること、報酬として株式を得ていること、報酬が株価に連動していること、などのいずれが相応しいのかという問題もあると思います。 |

| 筒井 |

取締役は株主の皆様に直接選任されますので、とりわけ少数株主の皆様との価値共有の必要性は自明です。また、グローバルには、社長に株式保有ガイドラインを設ける事例も多くありますので、単純に考えれば共同社長もその対象者になります。そして、共同社長が相当数の当社株式を保有していることが、株主の皆様との価値共有への最短経路と考えることは自然ではないでしょうか。 そのためには、共同社長の株式購入を可能とする施策を設けるか、私たちが株式報酬を然るべく設計すれば良いのですが、実際はそうそう簡単な話ではありませんね。 まず、本人が株式を購入する意思があったとしても、当社の「アセット・アセンブラー」モデルのような成長戦略を果敢に実行している場合は、インサイダー情報が間髪なく生じますので、なかなか購入可能なウインドウが開きません。この問題については、インサイダー情報管理の仕組みの高度化や「知る前契約」などの仕組みを整備したいと思っていますが、それで全てが解決できるかはまだ検討の途上です。 では、株式報酬を用いれば良いかと言えば、これも、当社のように社長候補者の外部招聘、海外のパートナー会社からの登用を考える場合には、既往の報酬との連続性や、出身国のカルチャーとも言える報酬の水準や構成も総合的に勘案することが必須になり、一方的にこちらの考える画一的な報酬の型を押し付けることが得策とは思えません。 |

| 中村 | 共同社長報酬を株主の皆様と価値共有ができるものとする役目は、私たち報酬委員会にあります。つまり、MSVの実現に向けて、業務執行を担う共同社長のモチベーションを最大化し、株主の皆様との価値共有に重きを置いて、彼らのパフォーマンスを厳格に評価することは、私たちの重大な使命です。実際に、これは想像以上に骨が折れる仕事であり、非常に重責であります。 |

さらにMSVの実現に資する報酬に向けて

| 筒井 |

その役割を果たす所存です。理想の報酬制度にゴールはありませんので、報酬制度の研究についてもまだまだ究めていかなければなりませんが、まさにこれからが、これまで私たちが培ってきたMSVという理念、その実現のための信頼をベースとした評価・報酬決定の考え方の真価が試される時であると思っています。 そして、私たちのMSVの実現に向けた取り組みは、ここからまた次のステージに向かうと私は確信しています。 |

|---|---|

| 中村 |

本日は私たちがそれぞれのステージで考えてきたことを振り返り、改めて報酬委員会の果たすべき役割が確認できました。さらなる飛躍に向け邁進していきたいと思います。 ありがとうございました。 |

コーポレート・ガバナンス関連コンテンツ

- 統合報告書2022 オンライン版