「アセット・アセンブラー」モデルによる

中長期経営戦略の推進で、MSVの実現を目指します。

当社はMSVを追求するための経営モデル「アセット・アセンブラー」による中長期経営戦略を推進しています。ここでは、取締役 代表執行役共同社長の若月雄一郎が、当社独自の経営戦略の考え方や方向性、M&A戦略や財務・資本戦略の競争優位性などについて具体的にご説明します。

-

A 当社は塗料・コーティングだけでなく、その周辺分野(Paint++)へ事業領域を中長期的に広げていく戦略を進めており、競合他社との差別化が可能なユニークな「アセット・アセンブラー」モデルにより、EPS・PERの最大化を目指しています。

「アセット・アセンブラー」はMSV追求モデルであり、当社の競争優位性として、既存事業と新規M&Aの両輪で成長を加速させることが可能です。

このモデルのポイントは、優秀な経営陣が当社グループ傘下で自律的な成長を志向し、同時にグループが有する技術力、販売網、購買力、ノウハウ、ブランドなどのさまざまな要素を本社主導ではなく主体的に取り入れ、多様な専門知識が積み上がることでグループ間シナジーを生むとともに、さらに新しく買収した会社を迎え入れることができる点です。そして、塗料・周辺事業という分かりやすい成長市場、かつ高い利益・キャッシュ創出力を有する市場に特化することで、M&Aに伴うPMIリスクを極力抑えながら、加速的な成長を実現することが可能です。特に、SAF(密封剤・接着剤・充填剤)やCC(建設化学品)などの周辺領域は、塗料製品の販売ルートやブランドの重要性、参入障壁の高さなど重複する部分が多く、メリットは大きくなります。

その結果、既存事業そのものも着実に成長させた上で、M&Aで獲得した会社の収益、ブランド、人材が積み上がっていくことで、当社グループ全体として大きく、強くなっていくことがお分かりになるかと思います。

この経営モデルは、①巨大な市場規模を誇る塗料・周辺分野に特化、②塗料・周辺事業のリスク・リターン優位性、③優秀なタレント・ブランドの集合体としての強み、④日本円ベースの強み、⑤先進的なガバナンス、の5つの強みを持つ当社ならではのユニークなモデルであり、これらを駆使してEPS・PERの最大化を図っていきます。

-

A 「アセット・アセンブラー」モデルの5つの強みが、欧米型の単なるコスト・カット・シナジーではなく、既存事業・M&A獲得会社の双方に成長シナジーをもたらし、M&A獲得以前よりも高い収益成長を実現しています。

一般的に、日本企業における海外M&Aでは、数年後に減損を計上する事例が少なくないのですが、当社ではM&Aを本格化した2019年度以降の案件は全て想定以上の結果を出しています。これは、「アセット・アセンブラー」モデルの5つの強みが奏功しているためであり、その要諦をご説明します。

まず、塗料業界はその持続的な成長性に加え、キャッシュ・フローが非常に安定している特長があります。また、昨今の金融市場では、過年度と比較して低金利での調達が可能であり、M&Aに非常に適した市場環境です。

マーケットの過半を占める建築用塗料市場は地産地消のビジネスであり、原材料の調達や消費者の嗜好、販売ネットワーク、環境規制に至るまで、国や市場ごとにビジネスモデルが大きく異なります。

塗料は代替製品の脅威が低いことに加え、特に建築用塗料においては地域特性が高いことから、①強いブランド力、②充実した流通網、③現地に精通したオペレーションの確立、などが成功の鍵となります。したがって、これらをベースに市場シェアNo.1を獲得すれば、競合他社による逆転は容易ではなく、No.1の会社は市場シェアをさらに伸ばして収益を享受できるなど、好循環サイクルを生み出すことが可能です。

このような塗料市場の特性を踏まえた当社グループのM&Aの特長は、下図の通りです。具体的なターゲットや地域を申し上げることはできませんが、ポイントは業態や地域にとらわれず、MSVに資すること、特にEPS貢献が初年度から見込まれ、適切なリスク・リターンが得られること、を重視しています。M&A戦略のポイント

ターゲット - 事業領域:塗料(建築用・工業用)、塗料周辺

- 対象地域:特定せず

- 対象企業:強い企業・製品ブランド、優秀な経営陣を擁する企業

- 人口増加、都市化など塗料・塗料周辺市場のファンダメンタルは大きな成長ポテンシャル

- MSVに資する案件であれば地域は不問。ただし、物理的に遠距離の地域は慎重に検討

- 自律・分散型経営を生かし、継続的にアセットを積上げ

当社の強み - 財務健全性

- 日本という安定通貨・安全市場での調達力

- 当社グループのプラットフォームのフル活用

- 自律・分散型経営における優秀なマネジメント

- 安定したキャッシュ創出力、強固な財務基盤

- 低金利で借入れ、株式市場の安全性・流動性

- グループ間でノウハウ・製品・技術を共有

- PMIリスクの最小化

財務規律 - EPSへの貢献

- ROIC※1>WACC※2

- 十分なレバレッジ余力を維持

- 負債調達が優先だが、資本調達も選択肢

- 初年度からのプラス貢献を目指す

- 資本効率性も考慮

- 財務健全性の確保、今後のM&A案件への備え

- 資本調達においてもEPSへの貢献は不変

※1 投下資本利益率(一過性費用調整後)

※2 加重平均資本コストまた、当社のモデルは欧米型の世界標準化やコスト・カット・プログラムに基づくものではなく、まずは持続的にEPS貢献の見込める優良な会社に当社傘下へ入ってもらい、グローバルな各パートナー会社との協業やファイナンス面でのサポートを促しながら、自律的な成長を追求してもらうものです。ローカル色の強い塗料・周辺事業において、当社はこのモデルこそが中長期的な価値創造につながると考えています。具体的な実績としては、以下に掲載したBetek Boyaの事例を参照ください。

投資家の皆様からは、M&A案件をどのように検討して決定しているのか、いわゆる「目利き力」に関するご質問を受けますので、もう少し掘り下げてご説明します。まず、M&Aの唯一の判断はMSVに資するかどうかであり、例えば、売上世界No.1になりたいといった規模だけの議論、あるいは社長として大きな実績を作りたいといった経営者のエゴなどの思惑が入る余地は一切ありません。当社にとっては、仮に売上世界一になったとしても、そこに至る過程で株主価値を毀損するようでは意味がないのです。

また、具体的な検討に当たっては、魅力的な案件であっても、常に「健全な警戒心」を持ってPMIやさまざまなリスク度合いを多角的に議論した上で判断しています。例えば、Betek Boya買収の際には、インフレリスクを含む地政学的なリスクと金融コスト負担を取り除き、優秀なマネジメントによる買収後の潜在成長の機会を徹底的に比較検討しており、リスクはあるが、中長期ではそれを上回るリターンが可能であると判断しました。結果として、昨今のインフレやリラ安に伴い、足元の業績は影響を受けていますが、市場シェアは向上していますので、今後の高い成長は十分可能だと確信しています。また、初年度からEPSに貢献することを財務規律の1つに据えていることも重要です。いたずらに買収シナジーを正当化し、買収3年後にEPSがプラスとなれば良しとするような楽観的な想定はしていません。

次に、現地にオペレーションを任せることの是非を問う質問に関してお答えします。「『統合報告書2022』の発行に当たって」でも記載の通り、私たち共同社長は現地マネジメントと常にコミュニケーションを重ねた上で、彼らの実績や成長意欲を含めて「信頼」できると判断してから、結果責任とセットで権限委譲しています。本社からマネジメントを派遣すれば、現地との溝ができやすく、上位のマネジメントを日本人で固めれば、現地の優秀な人材のモチベーション低下につながりかねません。

現地決裁というシンプルかつ迅速な意思決定プロセスを採用するとともに、当社グループ全体としては、ファイナンスや規模の力、ノウハウ共有、共同社長と直接相談できる関係など、現地を支援する体制を構築することで、成長を志向する現地マネジメントであれば、自身の経営手腕をいかんなく発揮することが可能となります。ガバナンスとしても、当社リスクマネジメント・フレームワークに基づき、現地で責任を持って監督しています。

2014年以降に当社が買収した主要会社のパフォーマンスは、高成長国・成熟国どちらの市場でも高い成長を遂げています。2022年以降も、欧州Cromology・JUBのクロージングが完了しており、2022年度からの業績貢献を見込んでいます。

今後もM&A案件の成功実績(トラックレコード)を数多く積み上げることで、M&A対象企業に対して、当社グループ傘下に入ることのメリットを伝えていく一方、株式市場に対しても、当社が今後も継続的に高い成長が可能な企業であるという期待値を醸成していきたいと思います。M&A事例紹介:Betek Boya

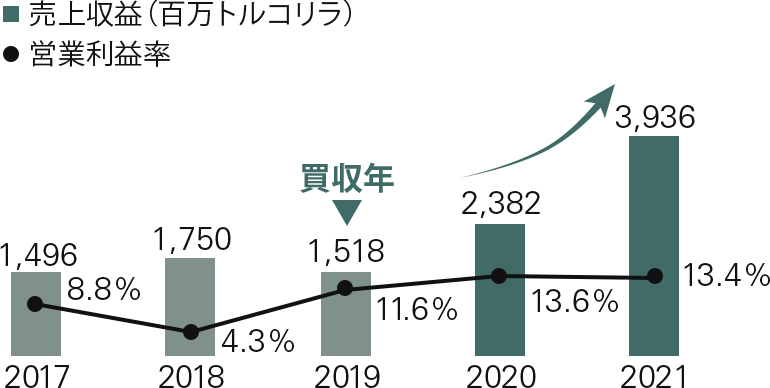

日本ペイントグループ傘下に入ることで、従前よりも高い売上成長を実現し、営業利益率も改善

Betek Boya

2019年7月買収買収前 買収後 CAGR 0.8%※1 61.0%※2 営業利益率 11.6%

(2019年)13.4%

(2021年)

自律・分散型経営が

可能にしたシナジー

- 日本ペイントホールディングス(NPHD)の低コストでの資金調達力で、Betek Boyaの高金利の借り入れを全額返済した結果、創出したキャッシュをマーケティングなどへ積極的に投資可能となり、市場シェア向上に貢献(2019年27%→2021年34%※3)

- NIPSEAグループの一員として、途上国における成長ノウハウやベストプラクティスが共有され、買収前のCAGRや市場成長を大きく上回る成長を実現

- NIPSEAグループの原材料調達網を活用することで、原材料費率が買収初年度から大きく改善

- 知名度の高いNIPPON PAINTブランドを活用し、プレミアム領域の新ブランドとして立ち上げが成功し、マルチブランド戦略を拡充

- 塗料周辺分野のETICS(断熱材)事業のノウハウを日本ペイントグループ間で共有し、各地域のETICSビジネス展開が加速

※1 2017-2019年で算出

※2 2019-2021年で算出

※3 NPHD推計

-

A 既存事業と新規M&Aの両輪で成長を加速させる「アセット・アセンブラー」モデルの効果を最大限発揮するためには、財務戦略を通じた安定的な資金の確保が不可欠であり、財務規律の徹底と最適資本構成の構築によるバランスシート・マネジメントに注力しています。

財務規律としては、①負債調達を優先、②レバレッジ余力を維持、金融機関・格付機関との対話の促進、③EPS増加を前提として資本調達も選択肢、の3点を重視しています。塗料・周辺事業はキャッシュ・フロー創出力が非常に高く、積極的なM&Aを進める当社の旺盛な資金需要に対して、日本では低金利での借り入れが可能であるため、資本調達よりも負債調達を優先しています。また、低コストの資金調達を継続するためには、レバレッジ余力を維持することが必要なため、既存事業と新規M&Aで利益成長を続けるだけでなく、金融機関や格付機関から評価・理解を獲得することが大切です。こうした負債・レバレッジの活用によって、M&Aにおける「EPSの最大化」に貢献しています。なお、EPSが増加する前提であれば資本調達も選択肢に入れており、最適な調達方法の組み合わせを選択することによって、当社は上限を設けることなく飽くなき成長を追求していきます。

健全なバランスシートの確保や効率的な資産活用のため、市場環境の変化に応じて資産状況を随時見直しています。足元では、新型コロナウイルスの影響を踏まえ、キャッシュ・コンバージョン・サイクル(CCC)の改善を図るべく、各地域・事業で取引条件の見直しを進めるとともに、中国不動産市況の悪化に伴い、一部ディベロッパー向けの売上債権に対して貸倒引当金を計上し、将来の債権回収リスクを踏まえた対応を進めています。政策保有株式については、保有継続の合理性を毎年検証しており、2021年度も一部の株式を売却しました。

また、将来の成長のための設備増強や積極的なM&Aの実施により、有形固定資産やのれんなどが年々増加傾向にあります。そうした中、欧州自動車用事業・インド事業の譲渡や、日本事業や船舶用事業などでの構造改革を通じて、資産効率の向上や収益性の改善に取り組んでいます。のれんなどについては、自律・分散型経営でPMIリスクを最小化するとともに、「良質なM&A」を積み上げることで、減損リスクを低減しています。

負債状況に関しては、M&Aなどの成長のための資金確保に向けて負債調達を優先する中、財務レバレッジは、Cromologyのクロージング前に当たる2021年末時点においてネット・デット/EBITDAは3.4倍(一過性調整後)、2022年末では約4倍となる見通しです。負債による資金調達は基本的に全て円ベースで実施しており、平均年限は5年、平均金利は税引前で0.4%と、極めて安定的な負債構成となっており、引き続き、低金利・長期年限で調達していく方針です。今後も財務レバレッジの余力を維持するべく、最適な資本構成を志向するとともに、借入金融機関や格付機関などからの評価・信頼を獲得していきます。

また、M&Aを通じたさらなる成長のためには財務基盤の強化が必要であるとの判断から、2021年に第三者割当増資を実施することで資本を増強しました。M&Aにおいては、EPSが初年度からプラスになることを重視していますが、ROICがWACCを上回るなど、資本効率も考慮しています。

資本政策としては、財務規律を維持しつつ、成長投資を優先的に実施し、EPSの増大を通じてTSR(株主総利回り)を向上させることに主眼を置いています。TSRのうち配当については、業績動向、投資機会を総合的に勘案しながらも、配当性向30%を目途に安定的かつ継続的に行う方針です。2021年度は、創業140周年記念配当1円を含む年間10円を配当しました。バランスシート・マネジメント方針

2021年12月末時点

- 資産

-

- 「現金・現金同等物」 1,388億円

- 「営業債権及びその他の債権」 2,669億円

- 「売却目的で保有する資産」 39億円

- 「有形固定資産」 3,017億円

- 「のれん」 6,527億円

- 「その他の無形資産」 3,002億円

- 合計 19,551億円

- 資産

-

「現金・現金同等物」

「営業債権及びその他の債権」- 新型コロナウイルスの影響や中国不動産市況の悪化に対応したキャッシュ・コンバージョン・サイクル(CCC)の見直し(取引条件の見直しなど)

- 将来の債権回収リスクを踏まえた対応(中国売上債権に対する貸倒引当金の計上など)

「売却目的で保有する資産」

- 政策保有株式について、保有継続の合理性を毎年検証(2021年度も一部株式を売却)

「有形固定資産」

- 事業売却や構造改革を通じて資産効率の向上や収益性改善に取り組む(欧州自動車用事業・インド事業の譲渡、日本事業・船舶用事業の構造改革など)

「のれん」「その他の無形資産」

- 自律・分散型経営でPMIリスクを最小化し、「良質なM&A」の積み上げによる減損リスクの低減

- 負債

-

- 「営業債務及びその他の債務」 2,097億円

- 「社債及び借入金」 5,230億円

- 合計 9,864億円

- 負債

-

「社債及び借入金」

(有利子負債)- 負債調達を優先し、レバレッジ余力を維持(2022年末時点のネット・デッド/EBITDAは約4倍を予想)

- 格付機関からの評価(R&I格付「A」を維持)

- 円ベースの安定した資金調達(低金利・長期年限)

- 資本

-

- 「資本金」 6,714億円

- 「利益剰余金」 2,280億円

- 合計 9,687億円

- 資本

-

「資本金」

「利益剰余金」- M&Aなど成長投資に向けて財務基盤の強化(第三者割当増資による資本増強)

- EPSが増加する前提に、資本調達も選択肢

- M&Aにおいて、ROICがWACCを上回るなど、資本効率も考慮

- 配当性向30%を維持

中長期経営戦略関連コンテンツ

- 統合報告書2022 オンライン版