「アセット・アセンブラー」モデルによる経営戦略の推進で、「PERの最大化」を目指します。

取締役 代表執行役共同社長 若月 雄一郎

PROFILE

日本興業銀行(現みずほ銀行)、シュローダー証券を経て、2000年にメリルリンチ日本証券(現BofA証券)に入社。同社のM&A部門、投資銀行部門長、取締役、副会長を歴任し、顧客企業のM&A戦略や資金調達に関するアドバイザリー業務などを長年にわたり担う。2019年に当社入社。2020年より当社専務執行役CFOに就任し、経営企画、財務経理、広報、インベスターリレーション、M&Aを担当。2021年4月28日付で代表執行役共同社長に、2022年3月に取締役 代表執行役共同社長に就任。

限られたリソースを適切に配分し、「PER の最大化」に注力

共同社長に就任して実感している一番の大きな変化は、自分自身で「時間」を適切にコントロールできるようになったことです。無駄な会議や非効率な業務を率先して見直すことで、自身のメインのミッションである「PERの最大化」のために必要な時間を捻出し、自身のリソースをよりフォーカスしやすい環境を作り上げることができました。「株価」というMSVの成果を常に求められる緊張感を切に感じながらも、この間にウットラムグループに対する欧州自動車用事業・インド事業の譲渡、欧州Cromology・JUBの買収、持株会社(NPHD)と国内機能会社(NPCS)体制への分社化、株式の海外売出しなど、将来的なEPS・PERの向上につながり得る数多くのコーポレートアクションをスピーディーに実行することができました。就任当初は「共同社長体制では意思決定が遅くなるのでは?」といった懸念の声も届いていましたが、ウィー・シューキム氏との極めて密なコミュニケーション、MSVという共通の判断軸により、経営判断はより一層高度化され、加速していると自己評価しています。

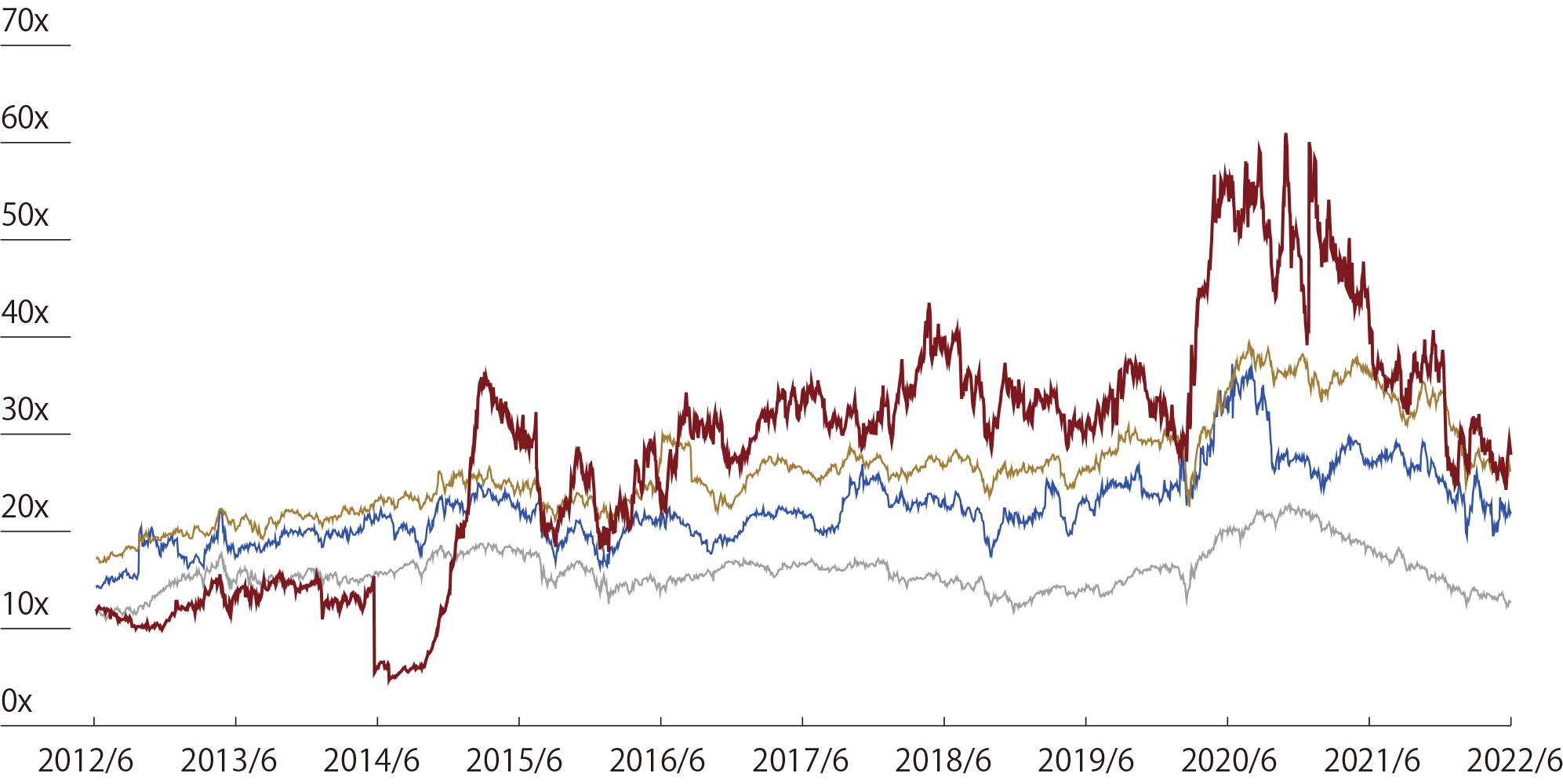

PERは基本的に資本市場からの期待値の反映であり、その意味で将来にわたる企業の成長性とリンクします。2021年度末のPER(今後12ヵ月間のPER)は37倍(下図参照)と、過去10年で見ればTOPIX化学業種平均や競合他社平均を上回って推移しており、当社に対する資本市場の期待の大きさを感じますし、実際その期待に応えて成長は達成できていると思います。今後も市場からの期待値を高めていくために、積極的なIR活動や最適な財務戦略、サステナビリティの推進などと併せて、将来の成長につながる「良質なM&A」の実績を積み上げ、「PERの最大化」を目指していきます。

2022年1月に実施した株式の海外売出しでは、市場流動性の向上と潜在的な追加売却懸念を払拭するとともに、長期的視点で当社の成長戦略に理解を示すグローバルな投資家基盤の構築を進めることができました。新株発行を伴わず、希薄化も起こらないにもかかわらず、株価は一時的な下落を余儀なくされましたが、当社の中長期的な成長を見据えると、対処すべき必要なプロセスであったと考えています。

自律的な成長にM&Aを付加しながら、優秀なタレントやブランドを積み上げる

共同社長に就任後、ウィー氏や取締役会のメンバーとともに何度も議論を重ねてきたのが、当社が目指す経営モデルです。すなわち、「小さな本社」のもとで、各パートナー会社の自律性と説明責任をより強く求め、魅力的な市場である塗料・周辺分野に特化したM&Aを積み上げていくことで、安全に高い成長を遂げていくことです。これは必ずしも従来の方針を変更するものではなく、経営上の唯一のミッションであるMSVを追求するモデルをより明確化したものであり、当社はこれを「アセット・アセンブラー」モデルと名付けることにしました。

塗料・周辺市場は、地産地消で地域特性が強い一方、ローリスクでグッドリターンである特長があります。持株会社が中央集権的に国内外のパートナー会社に指示・管理するよりも、各地域・市場に根差した特徴やニーズを深く理解した現地のパートナー会社のマネジメントに権限を委譲しながら、彼らが自律的に考え、成長を志向する方がMSVに寄与しやすいと私たちは考えています。各パートナー会社が、グループの有する技術力や販売網、購買力、ファイナンス力などの経営資源を主体的に取り入れ、モチベーションを自発的に高めながら、さらなる成長を目指していく──これはいわゆる欧米型の世界標準化やコスト・カット・プログラムとは発想を全く異にする経営モデルです。DuluxGroupやBetek Boya買収の成功に惹かれ、優秀な会社ほど当社グループへ参画を希望する可能性が増え、 M&Aを通じて優秀なタレントやブランドをさらに積み上げることができると考えています。もちろん、各パートナー会社には説明責任や結果責任を求めていきますが、同時にパートナー会社は当社グループの傘下で資金面などでのサポートが得られ、より長期的な観点でのガバナンスが強化され、自社の持つ強みや潜在力をフルに発揮できるメリットを享受することができます。「アセット・アセンブラー」モデルにおいては、もともと強いブランド力や市場シェアを持っている会社ほどアップサイドを狙えるはずであり、こうしてアセットを積み上げる延長で、MSVの実現を中長期にわたって追求していきます。

|

当社PERの推移  |

■当社 27.9x(+15.9x) ■競合他社平均(平均値)26.1x(+9.0x) ■競合他社平均(中央値)21.8x(+7.4x) ■TOPIX化学業種平均 12.6x(+1.0x) |

※1 出所:FactSet(2022年6月30日時点)、Bloomberg

※2 PER(今後12ヵ月間の PER)は、各日の株価 / 各日の EPS(今後12ヵ月間の EPS)で算出

※3 競合他社には、Sherwin-Williams、BASF、Asian Paints、PPG Industries、Akzo Nobel、Berger Paints India、Axalta、SKSHU Paint、Kansai Paint、TOA Paint、Asia Cuanonを採用

「信頼」をベースにした“Integrityある経営集団”

当社グループは2022年1月、持株会社(NPHD)から国内機能部門を分社化(NPCS設立)し、従来NPHDに混在していた上場会社としての機能ともっぱら日本事業に関する機能部門に切り分けました。こうしたコーポレートアクションも「アセット・アセンブラー」モデルに基づくものであり、これによって持株会社としての活動は、各パートナー会社の業績評価や後継者プランの策定、M&A、財務経理、IR活動といった本来の機能に集中させていく一方、新たに発足したNPCSは、当社グループが日本国内で展開する複数の事業を支え、推進するための共通機能を担っていきます。

NPCSは日本の事業会社を統括するのではなく、両社の関係は「対等」の位置付けです。統括会社を置けば、そこに官僚的な組織ができあがり、自己増殖していく危険性があるからです。そのため、NPCS社長はNPHD共同社長である私が兼務し、全体最適の視点からNPCSのコストや経費の使い方を管理していきます。他方、海外につ いても、NIPSEA、DuluxGroup、米州の3軸で管理していきます。基本的な予算管理は各セグメントの中核会社で行う一方で、持株会社は各社に対する健全なけん制とモニタリングの機能を担います。

このように、「アセット・アセンブラー」モデルは、各パートナー会社の自律性を尊重するものであり、各社の経営会議や取締役会による自律的なガバナンスを基本としています。私やウィー氏はそれぞれ、中核会社の取締役を兼務することなどにより、その実効性も上げています。「アセット・アセンブラー」モデルの基本にあるのは、各パートナー会社への「信頼」です。「信頼」とは“所与のもの”ではなく、説明責任や結果責任を果たしながら“獲得していくべきもの”です。

私が経営者として大切にしているのは、「Integrity」(誠実)という言葉です。Integrityを各パートナー会社のマネジメントに強要するわけではありませんが、 Integrityに欠ける経営者はやはり全面的に「信頼」することはできません。その意味では、当社グループは「信頼」をベースに自律的に成長し続けており、“Integrity ある経営集団”でもあります。

塗料・コーティングのみならず、さらにその周辺領域へ(Paint++)

「アセット・アセンブラー」モデルで推し進める中長期の経営戦略では、塗料・コーティング分野から、さらにその周辺分野(Paint++)へと、事業領域を積極的に押し広げていきます。当社は引き続き積極的なM&A戦略を推進していくことで、既存分野だけでなく、新たな領域でもアセットを積み上げ、MSVを実現していきます。「現在の勢いでM&Aを進めれば、向こう数年で目ぼしい企業は買い尽くしてしまうのでは?」といった声もありますが、当社を含めたグローバル企業10社を足し合わせても市場シェアは50%に満たない市場において、中小企業がひしめく残り半分のシェアを含めて開拓の余地は依然として大いにあり、さらに、塗料市場の約3倍もの規模を有する周辺市場なども含めれば、当社がM&Aで成長できる余地は大きく存在します。

もちろん、MSVに資さないM&Aは実行しません。例えば、バリュエーションが高過ぎる、リスクとリターンが見合わない、リスク規模が大き過ぎる、我々の知見がない領域などのケースでは、規模は買うことができても、株主価値は毀損し得るわけで、十分な吟味が肝要です。しかし、パートナー会社が保有する魅力的なビジネスを基軸として新分野に進出していく可能性は大いにあり得ます。例えば、DuluxGroupが有する接着剤ブランド「Selleys」は、今でこそ欧米やアジアの市場で広く受け入れられていますが、DuluxGroupの買収以前には知り得なかった領域でした。DuluxGroup買収後、NIPSEAを通じてSelleysブランドをアジアで展開した結果、見事に成長軌道へ乗せることができたわけで、このように、 M&Aを契機として雪だるま式に事業領域が広がっていく可能性は十分にあり得ます。

当社グループは資本市場で「中国関連銘柄」として見なされる向きもありますが、「アセット・アセンブラー」モデルによる中長期的な成長が加速すれば、10年後には世界のあらゆる地域・市場で、独自の強い存在感を持った企業グループになれると私は確信しています。繰り返しにはなりますが、「アセット・アセンブラー」モデルはMSV追求モデルであり、中長期経営戦略でも結局、「MSVをどこまでも追求していく」ことに他なりません。そして、その追求には無限の可能性があるのです。

中長期的な成長に向けて「MSV」で一致団結

「アセット・アセンブラー」モデルに基づいてサステナビリティを推進するに当たり、 2022年度から体制を一新しました。新体制では共同社長の直下に、グローバル視点で特定したサステナビリティを巡る重要課題(マテリアリティ)をベースとした4つのグローバルチーム(「環境&安全」「人とコミュニティ」「イノベーション」「ガバナンス」)を設けました。

グローバルチームのリーダーは、国内外のパートナー会社から抜擢したエキスパートが兼任しており、彼らが各地域・市場の法規制や社会慣習に応じたサステナビリティを推進しています。各チームのリーダーは共同社長に戦略や進捗を直接報告し、共同社長がそれを取締役会に随時報告する体制を敷いており、取締役会がサステナビリティを監督しています。サステナビリティの推進は、投資家の皆様から「信頼」を得るために不可欠であるだけでなく、各パートナー会社の自律的な活動を促し、ビジネスとの結び付きを強化することで、EPS・PERの双方に貢献すると考えています。

ガバナンス面では、投資家の皆様からの「信頼」を得るために、継続的な充実・強化に取り組んでいます。大株主であるウットラムグループが当社株式を58.7%保有していることに鑑み、共同社長体制の発足に合わせて、取締役会議長には筆頭独立社外取締役を指名し、現在の取締役会は11名中8名を独立社外取締役が占める構成とするなど、少数株主利益の保護に徹底して取り組んでいます。ウットラムグループは60年以上にわたって当社と深い絆を結んできた大切なパートナーであり、何よりも「MSV」という共通の理念を共有しています。大株主、取締役、執行役の全員が「MSV」で一致団結できることは、中長期にわたる成長に向けて、大変大きな意味を持つと私は考えています。

明確なミッションと「信頼」できるパートナーのもと、変革を成し遂げる

このように、当社グループは経営上の唯一のミッションとしてMSVを目指しています。そして、MSVを実現していくための先進的かつ実効性のあるガバナンス、経営モデル「アセット・アセンブラー」、中長期経営戦略を既に整えています。

一方で、この先も継続的に投資を続けて、中長期にわたって成長をしていくためにも、いかなる環境においても着実に成長できる “筋肉質な企業集団”として常に変革すべきと考えています。優秀で「信頼」できるパートナー会社を抱える当社グループにあって、こうした変革は確実に成し遂げられると、私は確信しています。日本においても、従業員一人ひとりのマインドセットから変革を促し、従来の手法にとらわれず、新しい企業文化を作り上げながら、飽くなき成長を追求してまいります。

投資家の皆様には明確な「結果」を示しながら、MSVの実現を図っていきますので、ぜひご期待ください。

2022年08月31日

取締役 代表執行役共同社長

- 統合報告書2022 オンライン版