|

2022年3月16日公表

日本ペイントグループ 中期経営計画進捗

中期経営計画(2021-2023年度)進捗の概要

中計1年目は、高い自律的成長にM&Aによる成長も付加する、「アセット・アセンブラー」としての基盤構築の1年。

中長期的な成長への飽くなき追求は今後も加速。

各パートナー会社※の自律的成長を加速させながら、同時に塗料・周辺事業でのM&Aによる成長も積極的に志向。小さな本社を志向し、持株会社の役割明確化やガバナンス強化と併せ、持続的成長基盤を構築。

当社グループの各地における高いシェアや各パートナー会社の自律性を重視するビジネスモデルの強さを再認識。中計3年目の売上収益目標1兆1,000億円は1年前倒しで達成見通し。

原材料価格の高騰、サプライチェーンの混乱に見舞われながらも、インドネシア事業の貢献や価格転嫁、本社費用の当初想定比での大幅な見直しにより、一過性費用を除したベースでは実質増益を達成。

各地で堅調な塗料需要およびシェア向上による自律的成長に加え、価格転嫁のさらなる進展、新たなM&Aの貢献などにより、中計3年目の営業利益目標1,400億円、EPS目標45円も十分視野に。

アセット・アセンブラーについて

日本ペイントは、MSVを唯一のミッションとするユニークな日本発の「アセット・アセンブラー」

当社の経営ミッションである株主価値最大化(MSV)を実現するために、当社が目指す姿は、より小さな本社のもと、各パートナー会社※の自律性をより強く求め、魅力的な市場である塗料・周辺分野に特化したM&Aを積み上げ行くことで、安全に高い成長を遂げる経営モデルであり、これを「アセット・アセンブラー」モデルと表現しています。

*日本ペイントHDの連結子会社の呼称

|

1. 巨大な市場規模を誇る塗料・周辺分野に特化

|

|---|---|

|

2. 塗料・周辺事業のリスク・リターン優位性

|

|

3. 日本円ベースの強み

|

|

4. 優秀なタレント・ブランドの集合体としての強み

|

|

5. 先進的なガバナンス

|

※1 Sealants, Adhesives & Fillers (密封剤・接着剤・充填剤)

※2 出典:Fortune Business Insights

※3 Construction Chemicals (建設化学品)

※4 出典:ReportLinker

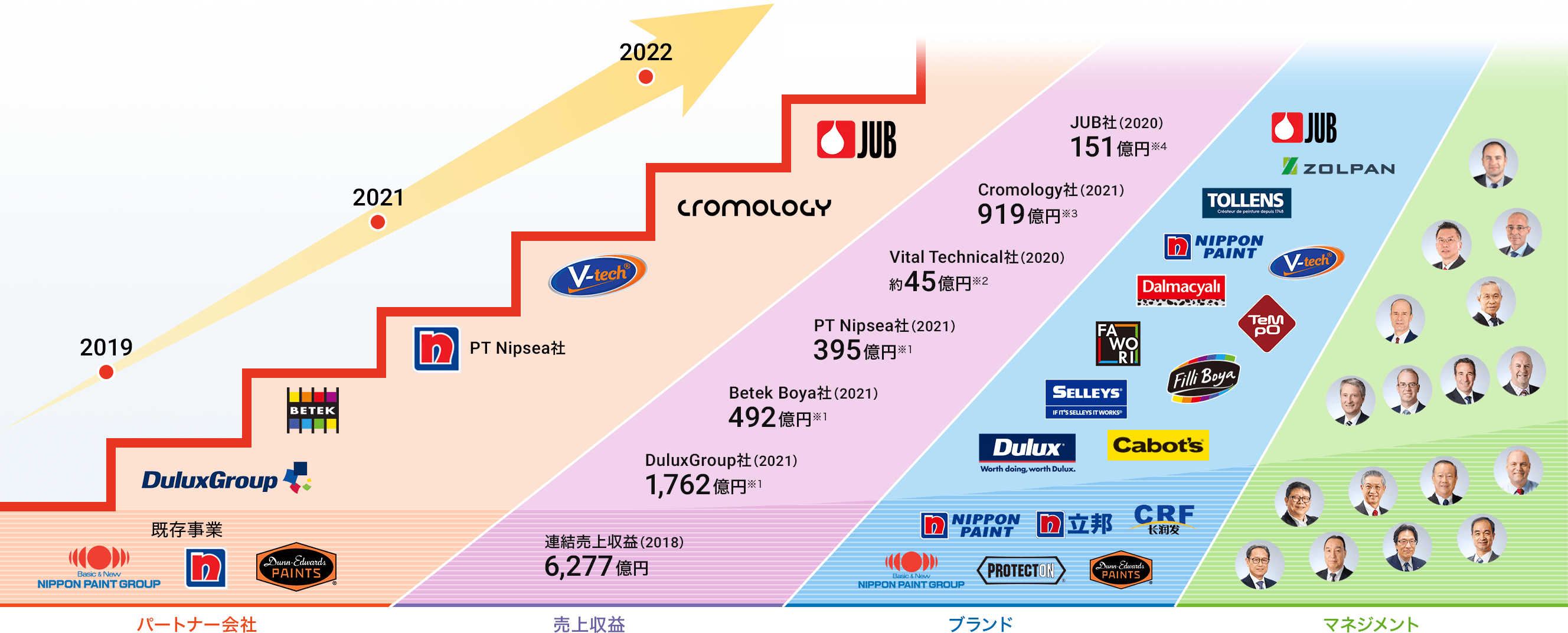

オーガニック成長に加え、M&Aで強力なブランドや優秀なマネジメントを積み上げることで、

限定的なリスク下で成長を加速

アセット・アセンブラーによる持続的成長モデル

アセット・アセンブラーによる持続的成長モデルのポイントは、優秀な経営陣が当社グループ傘下で自律的な成長を志向し、同時にグループが有する技術力、販売網、購買力、ファイナンス力などのさまざまな要素を本社主導ではなく主体的に取り入れ、多様な専門知識が積み上がることでシナジーを生み、またさらに新しいパートナー会社を迎え入れることができる点です。

また、塗料・周辺事業という分かりやすい成長市場で、かつ高い利益・キャッシュ創出力を有する市場に特化することで、M&Aに伴うPMI(Post Merger Integration)リスクを極力抑えながら、加速的な成長を実現することが可能なモデルとなります。

※1 セグメントベース(内部取引消去後、PPA反映後)

※2 為替レートは1MYR=26.55円を適用

※3 為替レートは1EUR=132.79円を適用。監査前のプロフォーマ値

※4 為替レートは1EUR=131.05円を適用。2022年上期中買収完了予定

地域・事業戦略

2021-2022年 売上収益・成長率

|

|

2021年実績 (短信ベース:億円) |

2021年成長率 (現地通貨ベース) |

2022年見通し (現地通貨ベース) |

中計CAGR目標※

(現地通貨ベース) |

|---|---|---|---|---|

| 日本 (本社費用除く) | 1,646 | +1.6% | +10~15% | +5%前後 |

| NIPSEA中国 | 3,791 | +27.3% | +10~15% | +10%前後 |

| アジア (NIPSEA中国以外) | 1,511 | +74.9% | +10%前後 | +5~10% |

| 新規連結 (インドネシア:アジア内) | 395 | +25.3% | +15%前後 | +15%前後 |

| オセアニア | 1,762 | +5.9% | +5%前後 | +5%前後 |

| 米州 | 764 | +4.9% | +10%前後 | +5~10% |

| その他 (Betek Boya社) | 492 | +65.3% | +10~15% | +10~15% |

| 合計 | 9,983 | - | 12,000 (短信ベース) |

11,000 |

※2021年3月5日発表の新中期経営計画(2021-2023年)での目標数値

2022-2023年の施策

|

NIPSEA中国建築用(DIY)

|

|---|---|

|

DuluxGroup (オセアニア)

|

|

Betek Boya (トルコ)

|

|

PT Nipsea (インドネシア)

|

|

日本事業

|

|

自動車用事業

|

|

塗料周辺事業

|

※1:Computerized Colour Matching

※2:接着剤・密封剤などの塗料周辺ブランド

※3:断熱材

サステナビリティ戦略

マテリアリティの進捗・今後の取り組み

|

|

|

|

|

|

|

|

|

|

|

※1 : スコープ1およびスコープ2について原単位ベースで設定

※2 : 日本国内の算定値を統合報告書2021にて開示

※3 : ライフサイクルアセスメント。製品のライフサイクル全体を通じた環境負荷を定量化する手法

※4 : 製品開発にサステナビリティの視点を盛り込む当社独自の枠組み

M&A戦略

自律・分散型経営の強みを生かして、引き続き、積極的にM&A戦略を推進

当社のモデルは世界標準化や共通のコスト・カット・プログラムに基づくものではなく、まずは持続的にEPS貢献の見込める優良な会社に当社傘下へ入ってもらい、グローバルなパートナー各社との協業やファイナンス面でのサポートを促しながら、自律的な成長を追求してもらうものです。

地産地消で地域特性の強い塗料・周辺事業において、当社はこのモデルこそが中長期的な価値創造につながると考えています。

② 対象地域 : 特定せず

③ 対象企業 : 強い企業・製品ブランド、優秀な経営陣を擁する企業

① 人口増加、都市化など塗料・塗料周辺市場のファンダメンタルは大きな成長ポテンシャル

② MSVに資する案件であれば地域は不問。ただし、物理的に遠距離の地域は慎重に検討

③ 自律・分散型経営を生かし、継続的にアセットを積上げ

② 日本という安定通貨・安全市場での調達力

③ 当社グループのプラットフォームのフル活用

④ 自律・分散型経営における優秀なマネジメント

① 安定したキャッシュ創出力、強固な財務基盤

② 低金利で借入れ、株式市場の安全性・流動性

③ グループ間でノウハウ・製品・技術を共有

④ PMIリスクの最小化

② ROIC※1>WACC※2

③ 十分なレバレッジ余力を維持

④ 負債調達が優先だが、資本調達も選択肢

① 初年度からのプラス貢献を目指す

② 資本効率性も考慮

③ 財務健全性の確保、今後のM&A案件への備え

④ 資本調達においてもEPSへの貢献は不変

※1 : 投下資本利益率(一過性費用調整後)

※2 : 加重平均資本コスト

「日本ペイントグループ 中期経営計画進捗説明会」関連資料